标题:黄金周后理财产品收益大降 非结构性产品最高仅6%

地产行业中,有金九银十之说。而在银行理财市场,9月金光闪闪,但国庆黄金周后却显得萧条,不仅产品发行数量从9月底的300多只锐减至154只,收益率也大幅下滑。

南都君查阅本周广州深圳所有银行理财产品,非结构性理财产品收益率最高只有6 .1%,6字头仅共有3只。而短期理财产品,14家收益达到5 .75%的产品中,180天以下的有4只。一股份制银行资深理财师对南都君表示,随着236号文对银行揽储冲时点监管的强化,未来短期理财产品的发行数量以及收益将会下降,他建议投资者购买中长期的理财产品。

最泪奔

6%仅剩三只

9月中旬出台的236号文,并未能彻底消除季末冲时点的各种后遗症。其中之一就是,季末理财市场高收益率在次季初时大幅下滑。9月下旬初期,广发银行和广东南粤银行一度祭出8%的高收益招徕投资者。不过,季末的银行理财市场狂欢终究已经过去。10月,季初的银行理财市场又回到了钟摆的原点。为了给投资者找出优质的理财产品,南都君遍寻154只理财产品,眼睛都看酸了,终究只找到3只收益达到6%的银行理财产品,泪奔啊。

跟以往一样,收益最高的这3只产品都是地方小城商行发行的,分别是包商银行、渤海银行以及江苏银行。在现有银行体系中,小城商行和农商行资金紧张,实力弱,为了和大银行竞争,不得不抬高收益率以吸纳资金。其中,包商银行是南都君所统计的154只理财产品中收益率最高的,年化收益率达到6.1%。这款产品投资期限为370天,起购金额为10万元,购买门槛并不算太高。

对于那些投资期限短的需求者来说,江苏银行的“聚宝财富2014专享电子银行”第19期人民币理财产品(手机银行专享)显然更合适。该款产品投资期限只有42天,年化收益率达6%,起购金额也只有5万元,风险等级低(稳健),资金投往货币市场工具和债券。

“最近央行通过多种金融工具向市场投放了大量资金,货币政策处于宽松状态,市场资金充裕。我认为,直到年底前,理财产品收益率都很难走高,而且很可能会有一定程度下滑。”一位不愿具名的国有大行理财师如此表示。

最关注

短期收益缩水

过去,不少人季末守着买短期理财产品,然后等到下一个季末到期,再购买新的短期产品。由于季末是银行揽储冲时点,不少短期理财产品收益率颇高,甚至高于中长期理财产品收益率,以至出现了投资期限与收益率倒挂的现象。随着236号文的出台,未来这种理财模式或被彻底改变。

现在,短期理财产品的好日子看上去并不多了。南都君统计发现,目前广深两城收益率超过5.75%的14只非结构性理财产品中,只有4只理财产品投资期限在180天以下,其中而投资期限在300天以上的有8只。就在9月中下旬的一周,收益最高的5只产品中,3只都是短期理财产品。由此可见,短期理财产品不仅数量少了,而且整体上收益率也比中长期理财产品低。

这也许只是一个开始。上述股份制银行资深理财师就表示,最近一周,该银行已经没有发行2个月以下的理财产品。他认为,随着监管部门强化对揽储冲时点的监管,为了应对考核的季末冲时点将会缓解,银行也不必在季末争相高息揽储而发行高收益的理财产品了,这会导致过往为了冲时点而发行的短期理财产品大大受挫。“未来,银行短期理财产品的发行数量和收益率都将会相应下降。”据他介绍,去年9月底与10月中上旬的理财产品整体收益率下滑了0 .7-0 .8的百分点,而今年这两个时段的整体收益率也就下滑了0 .2-0 .3个百分点。

最意外

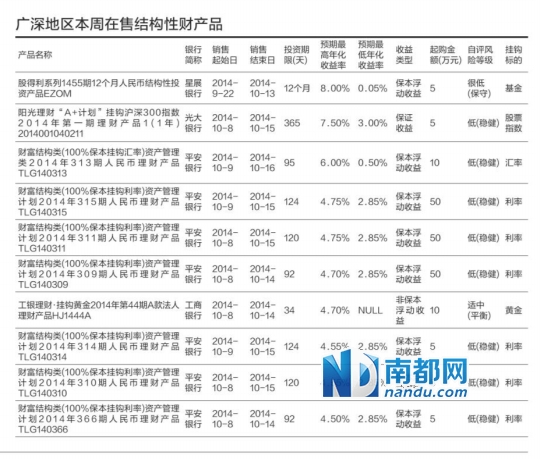

“结构性”收益暗淡

在非结构性理财产品收益低迷之际,结构性理财产品成为不少高风险投资者的目标。不过,令人意外的是,本周理财市场上,结构性理财产品却让人大跌眼镜。最高收益率超过4.75%的理财产品只有3只。最高年化收益率最高的是星展银行的“股得利系列1455期12个月人民币结构性投资产品E ZO M”,投资期限为12个月,最高年化收益率为8%,最低位为0 .05%,5万元起购。该款产品所挂钩的标的物为盈富基金[-0.63%]和恒生H股指数上市基金。这跟过往结构性理财产品动辄预期最高收益率为10%相比逊色很多。

对于风险承受能力中等的投资者而言,光大银行[-1.09% 资金 研报]阳光理财“A +计划”挂钩沪深300指数2014年第一期理财产品(1年)更合适一些。这款产品预期最高收益率为7.5%,预期最低为3%,投资期限为365天,在本周的结构性理财产品市场上算是很优秀了。

考虑到结构性理财产品的高风险,在当前非结构性理财产品整体收益率达到5%多的情况下,预期最高收益率在6%以下的结构性理财产品根本无需考虑。而本周的非结构性理财产品预期最高收益率只有8%,实在不值得冒险去买这些结构性理财产品。

如果对结构性理财产品充满兴趣,那么,南都君还是那句老话:不熟不碰。结构性理财产品挂钩的标的物纷繁复杂,可能涉及股市、贵金属、债市、汇市等多个市场。这些市场都专业性比较强。在选择结构性理财产品时,最好选择所挂钩的标的物是自己所熟悉领域的产品。

采写:南都记者杨森

数据来源:银率网以及各大银行官网