标题:买黄金还是美债? 对冲基金经理告诉你答案

作为全球金融市场的主流稳健投资标的,黄金和美国国债相比哪一个资产的投资前景更好呢?对冲基金Horseman资本公司基金经理Russell Clark认为,整体来看,黄金的投资前景比美国国债更好,但是这个结论并不意味着目前投资者就应当买入黄金,而是在类似的市场环境中历史数据表明黄金的收益表现会超越美国国债。

早在2012年12月的时候,对冲基金经理在分析当时的全球金融市场环境后,指出黄金市场很可能即将进入熊市。在这份研究报告中,这位基金经理指出,从较长周期来看,国际黄金价格的走势在很大程度上追随亚洲货币兑美元汇率的走势,其中印度卢比兑美元汇率的走势与黄金价格走势之间存在的相关性非常高。此后,2014年1月时,基金经理Russell Clark又推荐投资者买入长期限的美国国债资产。

在这两份研究报告中,这位对冲基金的基金经理指出了一个重要的市场走势规律,那就是在亚洲各个货币兑美元汇率走弱的市场环境中,全球范围内各大经济体的整体通胀率将会下降,这对于债券市场而言是一个利好消息。

不过,亚洲各国的货币汇率走势并不完全相同,因此这位基金经理在分析时使用摩根大通银行设立的亚洲货币兑美元汇率指数ADXY来研究亚洲各国货币汇率的整体走势情况。如果我们将亚洲货币兑美元汇率指数与黄金价格除以长期限美国国债指数基金(美股代码:TLT)价格比例这两个变量进行对比,很容易可以看出这两个指标在过去十几年中的走势存在较强的相关性。这种跨金融市场的多资产走势之间存在的正相关性具有较强的经济学原理作为支撑。

但是近期,黄金资产的投资收益开始跑赢长期限美国国债指数基金的收益,但是目前亚洲货币兑美元汇率指数比去年同期水平有所下降,显示这两个指标短期内出现背离走势。这种市场走势差异又该如何解释呢?

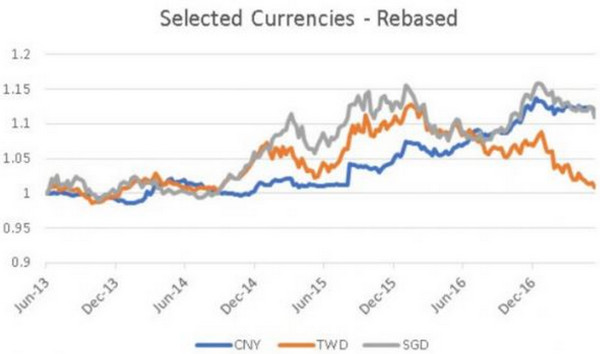

基金经理认为,这种背离现象是由于亚洲货币兑美元汇率指数中一些成分货币的金融属性比较特殊。根据2012年12月31日亚洲货币兑美元汇率指数ADXY的计算方法来看,当时这个指数中离岸人民币和港元兑美元汇率占了47%的比重。但是,离岸人民币和港元的汇率受央行政策影响程度较高,其中离岸人民币的汇率是软性挂钩于美元汇率,同时港币是按照固定汇率挂钩美元的。相比之下,亚洲货币兑美元汇率指数中其他成分货币的汇率走势更为自由浮动,这些货币兑美元的汇率走势更能反映全球金融市场投资格局的转变。

因此,基金经理Russell Clark提出了一种调整后的亚洲货币兑美元汇率指数,调整后的指数中剔除了离岸人民币与港币兑美元汇率。如果将调整后的亚洲货币兑美元汇率指数与黄金价格除以长期限美国国债指数基金价格比例这两个变量的走势进行对比,之前发现的正相关关系仍然存在。

为什么离岸人民币兑美元的汇率经常独立于其他亚洲货币兑美元汇率的走势呢?从近期分析师发布的研究报告来看,之前许多其他亚洲货币兑美元汇率开始普遍贬值之后,离岸人民币兑美元汇率才开始走低。从这个角度来看,未来人民币兑美元汇率也会晚于其他亚洲货币开始反弹。

从这个跨市场资产走势相关性规律来看,黄金价格除以长期限国债指数基金价格比例将开始反弹,也就是说在当前的市场环境下,未来黄金的投资收益很可能超越长期限美国国债。但是,相对收益并不意味着绝对收益,因此这个规律并不意味着投资者现在就应当买入黄金。在实际市场走势中,国际黄金市场价格仍然可能下跌,但是长期限美国国债价格可能会出现更大跌幅。可能催化这种市场走势的因素是美元汇率大幅贬值,同时美联储决定通过加息政策来支撑美元汇率指数。目前来看,美元汇率指数相比历史平均水平较为高估。

另一个可能导致长期限美国国债价格大幅下跌的因素是境外机构集体开始抛售美国国债资产,带动美国国债市场进入熊市。过去十年中,美国机构国际市场资产投资净头寸规模也出现大幅下滑。

其中,一个导致美国机构国际市场资产投资净头寸规模大幅下滑的因素是,境外机构持有美国国债资产的头寸规模在过去十年内快速上升。

从这些投资净额的历史数据来看,美元汇率指数的长期牛市很可能已经结束,因此美元计价的黄金资产很可能出现较好的投资收益。同时,长期限美国国债资产未来的投资收益很可能低于大部分投资者的预期水平。这种预测似乎陷入一个悖论,因为按照大部分市场人士的投资逻辑,美国国债下跌会拉动债券收益率上升,这将利多美元汇率并利空黄金价格。

这位基金经理认为,由于大量国际机构投资者涌入美国国债市场,美国债券收益率长期被人为压低。由于欧洲和日本央行长期推行负利率政策,因此追求收益率的欧洲和日本地区投资者被迫大量买入美国国债资产,同时中国的机构投资者也为了应对人民币贬值风险而大笔买入美国国债资产。

特朗普政府一直以来希望能够找削减美国双边贸易逆差的有效政策,因此美国的决策者很可能希望美元汇率贬值。考虑到目前美国机构国际市场资产投资头寸规模存在大规模负差,同时许多境外机构开始减持美国国债资产,这种效应或许会导致美元和美国国债双双下跌。因此,未来一段时间内单边做多美元或者做空美国国债收益率的市场策略都会面临较高的投资风险。