FX168财经报社(香港)讯 得益于美国加息预期继续升温,黄金的反弹动能明显减弱。

美元昨日触及逾一周高位,来到92.55。

尽管周五非农数据不及预期,投资者看上去不认为这会影响央行在三月行动。

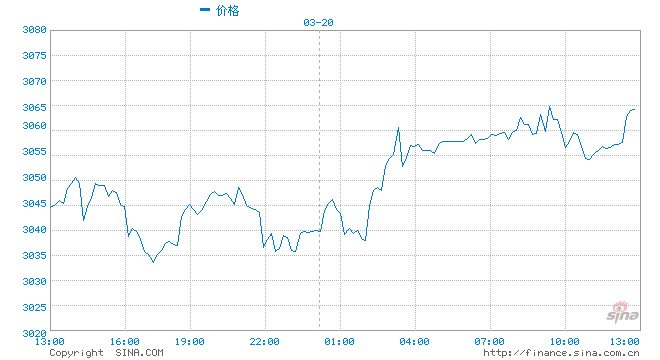

黄金下跌0.41%至1314.70,白银下跌0.47%至17.03。

铂金下跌0.97%至963.00,钯金上涨0.54%至1104.65。

全球最大黄金上市交易基金SPDR Gold Trust GLD黄金持仓周一较周五持平,同期全球最大白银上市交易基金iShares Silver Trust SLV白银持仓下降0.27%。

债市去泡沫

在日本央行削减国债购买规模后,围绕该央行今年可能放慢货币刺激举措的猜测成为汇市关注焦点。

虽然购债操作通常被视为例行操作,但日本央行宣布将削减长期债券购买规模让交易员有一些联想。

尽管一些决策者近来已对货币宽松举措被认为的缺点表达了担忧,日本央行行长黑田东彦还是多次否认很快撤出刺激的可能性。

得益于全球经济同步增长,多个发达国家已开始收紧政策,因此日本央行可能不得不考虑在2018年稍晚提高收益率目标或放慢高风险资产购买步伐。

日本央行在2016年承诺引导10年期国债收益率在零附近,并维持每年增持80万亿日元债券的宽松承诺。

日本央行周二将剩余期限为10-25年以及25-40年国债的购买规模较以前操作均削减100亿日元。

这使得日本国债价格下跌,20-40年期国债收益率升至一个月高点。

此前日本央行偶尔会调整购债操作,不过日本央行官员表示只是为了使国债收益率符合其政策目标。

“最好趁即将召开的1月23日会议微调这项政策--把资产负债表新目标定在40万亿日元,”澳洲西太平洋银行(Westpac Bank)分析师在报告中称。

目前最大的问题在于通胀率仍远低于日本央行2%的目标水平。

周二公布的数据显示,日本11月经通胀调整的实质薪资11个月来首次同比上升。

不过有分析师警告道,薪资不太可能赶得上整体物价上涨,消费则会受到波及。

“基本工资预计仅会缓慢增长...日本央行的2%通胀率目标不会很快达到,”凯投宏观(Capital Economics)资深日本经济分析师Marcel Thieliant称。

欧洲央行(ECB)去年削减了购债规模,投资者现在更关心的加息节点。

在过去两周内,一些欧洲央行官员暗示资产购买计划可能会在9月完全结束,意味着2011年以来首次加息时间或许会提前。

五年期德债收益率在12月上升10个基点,为六个月来最大月度涨幅;10年券收益率上周创下两个月高位。

“目前长期收益率是由首次升息的时间而非量化宽松的资金流动所决定,”瑞穗驻伦敦利率策略主管Peter Chatwell表示。

荷兰国际集团(ING)资深债市分析师Martin van Vliet表示,由于欧洲央行10月刚公布量化宽松缩减计划,因此该央行最快也要到6月才会就升息前景进行一些澄清。

不过和日本相似,低通胀也是阻碍欧洲央行手脚的重大因素。

欧元区12月通胀率为1.4%,扣除食品和能源的消费者物价调和指数(HICP)同比仅上涨1.1%。

目前对日本央行和欧洲央行加快紧缩脚步还停留在猜测阶段,对债市行情应该难以产生持续性影响。不过假设有更多迹象支撑这种想法,对债券收益率将构成更大的上行压力。

考虑到基准10年美债收益率已经接近2.5%,债市进一步挤压泡沫会让黄金的吸引力减小。

市场观点

山东黄金集团首席分析师Ji Ming称,税改和加息的余温犹在,黄金短期将承压。

不过他补充道,市场会逐渐对加息麻木,预期黄金会在下半年超越去年高位。

MKS PAMP集团交易员Tim Brown称,黄金阻力位在1324和1355,支撑位在1315和1300。