标题:豪赌重组股要带眼识黑马

十月中旬以来多家公司重组计划流产

“半个月之内五家公司重组被证监会叫停,以后要赌重组股不是这么容易了。”近日本报记者听到不少股民这样反映。十月中旬以来,先后有中南重工[0.22% 资金 研报]、斯太尔、江泉实业[7.81% 资金 研报]、京山轻机[0.24% 资金 研报]和山西焦化[-0.31% 资金 研报]的重组计划流产。

年内已有62家重组流产

短时间内上市公司并购重组连续流产,这无异于给当前火热的并购活动浇了凉水。

据记者不完全统计,始于2013年下半年的并购潮在2014年被迅速推向高潮。截至今年三季度末,A股市场并购重组交易金额已经超过1万亿元,比2013年全年的交易额还要高。但是,伴随上市公司的并购重组数量暴涨,重组“搁浅”直接失败的情况明显增多。本报记者根据同花顺[0.63% 资金 研报]IFind统计显示,截至8月22日,2014年内上市公司发生并购案例2719起,其中,已完成1493起,进行中1164起,公告并购终止62起。值得注意的是,2014年内首次公告并购重组1161起,宣告终止的有21起。

有部分散户向记者表示,在山西焦化停牌的三个月内,上证综指从2000点以下涨到了2300点上方。部分煤炭股涨幅都有三四成,而他们却被套在山西焦化上。

记者发现,近期重组流产的上市公司,其股价无一例外出现了下跌。其中,江泉实业自10月30日创下10.77元高位后就出现回调走势。京山轻机自9月以来股价一直走低。中南重工和斯太尔自10月17日开始下跌,迄今股价未有起色。

重组成功率高公司有特征

去年下半年以来,证监会着力打击重组过程中的内幕交易行为,目前看来已初见成效。越来越多的重组公司选择将停牌时间节点前移,以图堵上内幕交易的漏洞。不过,提前停牌也为重组带来了不确定性,使得许多投资者蒙受损失。避开重组流产的“地雷”公司成为了一门学问。

业内人士分析称,炒作重组股主要在于对重组预期的分寸拿捏,有些公司本身业绩较差或者前期股价翻涨过高,一旦重组失败或达不到预期,跌幅就会非常大。也有分析认为,目前在国内资本市场,“壳”资源还是非常宝贵,特别是对于央企而言,一旦大股东注入优质资产,公司基本面立即就会脱胎换骨。股民可把关注的目标放在央企上市公司上。

如何判断重组风险和把握投资机会

广州证券首席策略分析师张广文表示,重组成功概率较大的公司,一般具有以下特征:大股东背景很强;资产关联度以及盈利能力较强;重组后的资产对现有资产是增量,回报率比现有资产要高,估值合理。考虑到审核要经历董事会、股东会、国资委、证监会、交易所等各个环节,审核周期长,投资者应更多关注预案提出不久的和批复后真正能实施的上市公司。

33只基金重仓停牌股

经济转型元年,并购重组停牌股频繁现身,成牛股的温床。昨日,发布重组预案的立思辰开盘即封涨停,给潜伏其中的机构带来逾1.1亿的浮盈。

基金频现重仓重组股

停牌三月后,立思辰昨日发布资产重组预案,复牌即涨停。据公告,公司拟以逾4亿收购两公司股权,欲加码在线教育及铁路信息安全。立思辰涨势初起,已让潜伏其中的机构受益匪浅。据三季报统计,截至三季度末,有20家机构累计持仓立思辰4884.65万股,当日合计浮盈约1.1亿。其中,有14只基金持仓,诺安股票[0.39%]、基金同盛[-0.27%]、华宝兴业收益增长[1.11%]分别持股688.47万股、591.70万股和479.36万股,3只基金一日合计浮盈超过4000万元。事实上,近期,重仓重组股的基金频现大涨。

“今年行情的一个特点是市值小且具有并购重组预期的50亿元流通市值的小股票涨幅惊人,这类股票往往容易被大资金拉抬推升。”一位市场研究人士指出。数据显示,今年前三季度,A股市场并购重组交易金额已达1万亿元,超过去年全年交易额。

基民爱选并购重组股

基金经理对并购重组题材乐此不疲。国投瑞银融华基金经理杨冬冬表示,将积极寻找符合经济增长方式转型趋势以及受益国企改革红利的中长期机会,动态调整组合结构。

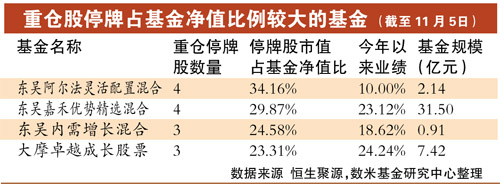

对于投资者,数米基金研究中心人士指出,停牌股重组成功复牌后往往会出现若干个涨停,除了提前潜伏停牌股静待并购重组外,投资者还可通过重仓这些股票的基金在停牌期间潜伏,待重组利好公布、股票复牌涨停后择机兑现收益。

提醒:多方面判断套利“可行性”

数米基金有关人士提醒,投资者需警惕并购重组方案不达预期、基金重仓股复牌后大幅下跌的风险。可关注以下四点来判断套利的“可行性”。首先要看基金规模,衡量收益被摊薄的情况;其次需关注停牌股市值占基金净值比例,该比例自然越大越好;还要考察基金历史业绩、基金经理是否以押宝停牌股见长等。

PK 越来越多的重组公司选择将停牌时间节点前移,但提前停牌也为重组带来了不确定性。因此如何避开重组流产的“地雷”公司成为一门学问。

相反,可以挖掘重仓重组股的基金取得较稳健的收益。

(记者杨欣、吴倩)