2月17日晚间,证监会公布了《关于修改〈上市公司非公开发行股票实施细则〉的决定》、《发行监管问答—关于引导规范上市公司融资行为的监管要求》, 对非公开发行股份的定价原则、规模限制、发行间隔周期作出了新的规定。

发行人非公开发行意愿降低

从IPO后的首次增发时间看,2014年上市的125家公司中,约30家公司在18个月以内有过首次非公开发行运作, 占比约25%。2015年上市的223家公司,约60家公司在18个月以内有过首次非公开发行运作,占比约26%。

根据上述数据判断,实施过一次非公开发行的公司中,约有三分之一具备在18个月内再次推出非公开发行方案的可能性。在IPO公司中,约有四分之一具备在18个月内推出首次非公开发行方案的可能性。

对于发行人而言,发行间隔限制可能小幅降低其通过非公开发行方式融资的意愿,其选择股权再融资品种的范围也将受限。在18个月之内完成过股权融资的发行人,在限制期限届满前,只能选择可转债、优先股、创业板小额快速融资(如适用)以及通过重大资产重组并募集配套资金,无法选择非公开发行或配股,缩小了可选择再融资品种的范围。

券商中长期业务受影响明显

对于券商而言,短期看来,沿用现有规定的非公开发行项目存量规模仍较多。

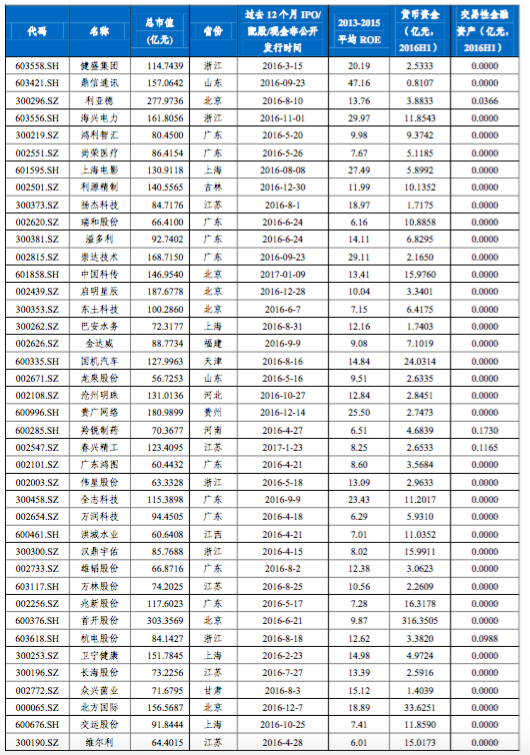

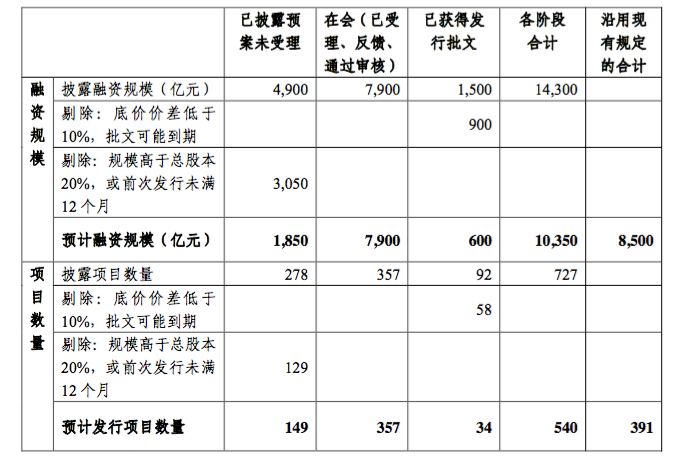

根据非公开发行项目所处的不同审核阶段,粗略估计待发行的项目数量和拟募资规如下表一所示:

已披露预案但未受理的项目中,大多数都因监管新规而需要重新设计方案。已经在会和获得发行批文的391单项目仍按原有规则执行,对应的募资规模约8500亿元。

可转债成优先使用的再融资产品

随着非公开发行工具受到监管限制,再融资工具的选择思路将发生较大变化。

此前首选的融资工具非公开发行(普通股)在新的定价原则下,对发行人和投资者的吸引力预计都将有所下降。混合型产品如可转债、优先股因融资间隔周期不受限制将受到更多关注。

机构认为,可转债是目前推荐优先度最高的再融资产品,而非公开发行产品的比较优势下降;目前配股不是主流产品;优先股主要使用非公开发行形式,适用性有限;公开增发产品仍须谨慎考虑。

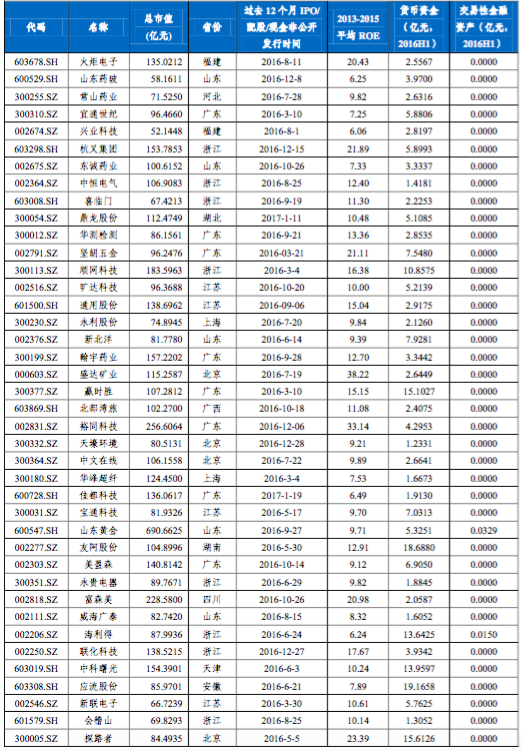

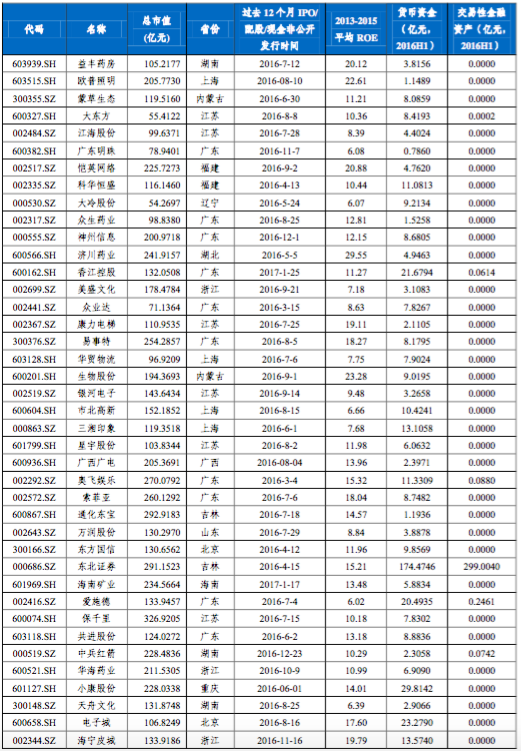

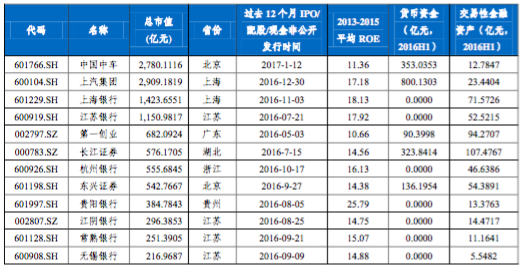

据国内某一流券商统计显示,满足发行可转债条件,且不满足新规下非公开发行条件的上市公司达250家。见下表: