共1 条记录, 每页显示 10 条, 页签:

[1]

[浏览完整版]

标题:冰封三月 基金QDII重新上路

1楼

震荡上行 发表于:2008/3/28 12:49:00 早报记者 肖莉

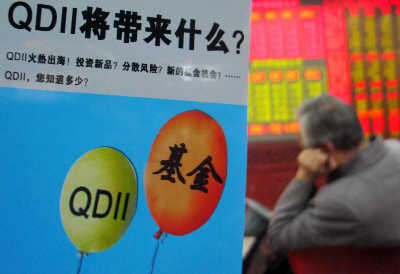

前期“出海”五只基金QDII出现巨亏,给新QDII发行带来巨大挑战CFP资料

市场的“不济”让拿到“准生证”的基金QDII,自动晚生了三个月???华宝兴业旗下首只QDII基金在拿到批文三个月后终于启动发行。

本次发行的华宝兴业基金QDII为其旗下首只QDII基金???华宝兴业海外中国成长24日起全面发售,预定募集规模为30亿美元,每笔最低认购额为5000元。早在去年年底,其已拿到相关产品批文,但考虑到市场状况,迟迟未能展开发行。

然而即便如此,这个“孩子”的出生仍然不顺利。早报记者昨日从销售渠道了解到,由于出海QDII亏损已逾380亿元,投资者对海外市场缺乏信心,新基金QDII发行面临困境。

发行难度前所未有

这一困境早在今年1月工银瑞信发行中国机会全球配置基金时已出现。该基金发行时间长达一个多月,但首募也仅31.5亿份,相比前一只QDII基金的首发规模骤降近九成。

在工银瑞信QDII之前,南方、华夏、嘉实和上投摩根旗下发行的4只QDII基金认购规模先后分别约为500亿元、600亿元、700亿元和1200亿元。有银行客户经理告诉早报记者,由于前四只基金QDII亏损,而工银瑞信基金QDII在出海后,也“损兵折将”,一些“抄底”的资金已经被套,投资者对海外市场的巨大风险有所“见识”,恐慌情绪短时间内阴影难散。

“出海”QDII巨亏近400亿

这一担忧不幸成为事实。根据各家基金公司的公告,截至3月20日,上投摩根亚太优势的净值为0.632元/份,华夏全球精选的净值0.714元/份,南方全球精选的净值为0.761元/份。截至3月24日,嘉实海外中国股票的净值为0.613元/份;而2月中旬成立的工银瑞信基金的净值,截至3月24日已跌至0.93元。

假设以基金QDII最初的募集规模计算,最先出海的基金QDII已经亏损超过380亿元,加上之后工银瑞信的亏损,五只基金QDII的亏损金额可能已经接近400亿元。

业内人士估计,由于基金QDII打开赎回后净值全线受损,因此基民赎回量并不算大。

“不少投资者问,如果要买基金QDII,我们为什么不选择打7折、6折的,要买个全价的?听了这话,我们也觉得没话好说。”一位代销新基金QDII的银行基金客户经理很是苦恼。

对于QDII的大跌,投资者越来越焦躁。上投摩根基金公司总经理王鸿嫔提笔写了《致亚太优势基金持有人的一封信》称,“内心感受到这数月来大家的忧虑和疑问。对于近期亚太优势基金净值的缩水,我内心一样深感不安。”她同时表达了其对亚太市场的信心。

“港股已有支撑”

对于压着不发已久的新基金QDII,选择此时发行,似乎暗含其对海外市场的判断。

面对周边股市大幅下挫、QDII净值不断缩水的现状,华宝兴业海外中国成长拟任基金经理雷勇表示,预测股市短期走势都是很困难的,但好的投资机会常常正是跌出来的。港股市场已经历了大幅调整,目前从静态和动态来看,估值均已处于合理水平,风险较去年10月份已经小了很多。

展望2008年,雷勇认为,港股巨幅上涨或大幅下跌的几率不大,更可能会是震荡,并在总体上有一定幅度(比如10%~40%)的正常向上运行。

对于未来投资,雷勇表示,新基金计划首先投入高流动性的债券市场,比如美国国债,再根据股票市场的投资机会逐步建立股票仓位。

雷勇认为,实际上,如果将QDII基金与A股基金过去四个多月的绝对回报进行比较,两者之间的差别并不大。其强调,QDII基金申购赎回时间长,成本高,不适合短线炒作。

| |

市场的“不济”让拿到“准生证”的基金QDII,自动晚生了三个月???华宝兴业旗下首只QDII基金在拿到批文三个月后终于启动发行。

本次发行的华宝兴业基金QDII为其旗下首只QDII基金???华宝兴业海外中国成长24日起全面发售,预定募集规模为30亿美元,每笔最低认购额为5000元。早在去年年底,其已拿到相关产品批文,但考虑到市场状况,迟迟未能展开发行。

然而即便如此,这个“孩子”的出生仍然不顺利。早报记者昨日从销售渠道了解到,由于出海QDII亏损已逾380亿元,投资者对海外市场缺乏信心,新基金QDII发行面临困境。

发行难度前所未有

这一困境早在今年1月工银瑞信发行中国机会全球配置基金时已出现。该基金发行时间长达一个多月,但首募也仅31.5亿份,相比前一只QDII基金的首发规模骤降近九成。

在工银瑞信QDII之前,南方、华夏、嘉实和上投摩根旗下发行的4只QDII基金认购规模先后分别约为500亿元、600亿元、700亿元和1200亿元。有银行客户经理告诉早报记者,由于前四只基金QDII亏损,而工银瑞信基金QDII在出海后,也“损兵折将”,一些“抄底”的资金已经被套,投资者对海外市场的巨大风险有所“见识”,恐慌情绪短时间内阴影难散。

“出海”QDII巨亏近400亿

这一担忧不幸成为事实。根据各家基金公司的公告,截至3月20日,上投摩根亚太优势的净值为0.632元/份,华夏全球精选的净值0.714元/份,南方全球精选的净值为0.761元/份。截至3月24日,嘉实海外中国股票的净值为0.613元/份;而2月中旬成立的工银瑞信基金的净值,截至3月24日已跌至0.93元。

假设以基金QDII最初的募集规模计算,最先出海的基金QDII已经亏损超过380亿元,加上之后工银瑞信的亏损,五只基金QDII的亏损金额可能已经接近400亿元。

业内人士估计,由于基金QDII打开赎回后净值全线受损,因此基民赎回量并不算大。

“不少投资者问,如果要买基金QDII,我们为什么不选择打7折、6折的,要买个全价的?听了这话,我们也觉得没话好说。”一位代销新基金QDII的银行基金客户经理很是苦恼。

对于QDII的大跌,投资者越来越焦躁。上投摩根基金公司总经理王鸿嫔提笔写了《致亚太优势基金持有人的一封信》称,“内心感受到这数月来大家的忧虑和疑问。对于近期亚太优势基金净值的缩水,我内心一样深感不安。”她同时表达了其对亚太市场的信心。

“港股已有支撑”

对于压着不发已久的新基金QDII,选择此时发行,似乎暗含其对海外市场的判断。

面对周边股市大幅下挫、QDII净值不断缩水的现状,华宝兴业海外中国成长拟任基金经理雷勇表示,预测股市短期走势都是很困难的,但好的投资机会常常正是跌出来的。港股市场已经历了大幅调整,目前从静态和动态来看,估值均已处于合理水平,风险较去年10月份已经小了很多。

展望2008年,雷勇认为,港股巨幅上涨或大幅下跌的几率不大,更可能会是震荡,并在总体上有一定幅度(比如10%~40%)的正常向上运行。

对于未来投资,雷勇表示,新基金计划首先投入高流动性的债券市场,比如美国国债,再根据股票市场的投资机会逐步建立股票仓位。

雷勇认为,实际上,如果将QDII基金与A股基金过去四个多月的绝对回报进行比较,两者之间的差别并不大。其强调,QDII基金申购赎回时间长,成本高,不适合短线炒作。

共1 条记录, 每页显示 10 条, 页签:

[1]