辉山乳业“黑天鹅”背后 闪现沽空机构魅影

因创下单日暴跌85%惊人纪录而被推上风口浪尖的辉山乳业,3月28日发布公告否认包括造假、挪用在内的市场传言,间接回应了此前沽空机构浑水公司的质疑。

辉山乳业危局的真相尚待一步步揭开。而对于以海外上市中国公司为目标的浑水公司而言,辉山乳业只是其众多案例中的一个。回顾这些年被浑水等沽空机构盯上的海外上市中国公司,其暴露出的治理混乱、诚信缺失“硬伤”,值得A股市场好好反思。

股价暴跌85% 辉山乳业引机构“踩踏”

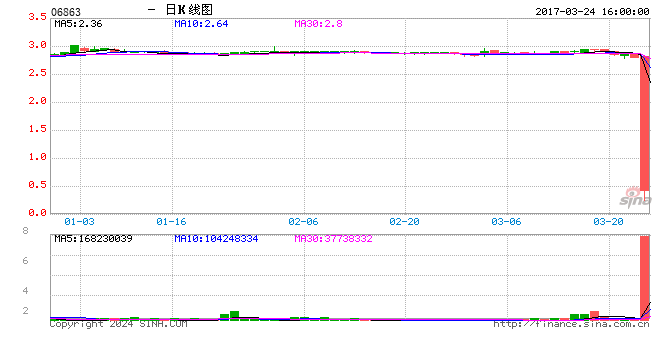

半个小时,300亿港元市值灰飞烟灭!3月24日,香港上市公司辉山乳业的股价出现85%的创纪录暴跌,不仅造成相关金融机构的巨大损失,也令港股通的南下资金“很受伤”。

3月24日临近午盘时,辉山乳业股票突然出现断崖式下跌,股价由2.81港元跌至最低0.25港元,跌幅一度超过九成,午市收盘仍高达85%,创下港股市场单日股票跌幅的最高纪录。

市场随即有消息传出,辉山乳业大股东挪用30亿元账上资金投资房地产,资金无法回收。公司涉及债权银行多达23家。

此后,辉山乳业在港交所发布公告称,要求交易所自当日下午一时起短暂暂停公司股票交易,并称将在完成查询后尽快发布公告。

伴随辉山乳业股价暴跌,多家相关机构受到牵连。因有媒体报道称“中国平安(36.730, -0.02, -0.05%)持有辉山乳业25.48%股份”,3月24日盘中平安银行(9.120, 0.04, 0.44%)股价一度快速下挫。

此后平安银行澄清称,该行及股东中国平安未持有辉山乳业股份。辉山乳业控股公司冠丰有限公司以其持有的辉山乳业股份为质押,于2015年6月在平安银行获得授信额度,截至2017年3月24日,在平安银行的贷款余额为21.42亿港元,质押的股份总数为34.34亿股。

不过,以辉山乳业3月24日0.42港元/股的收盘价计算,34.34亿股质押股份的价值只剩14.42亿港元,已经大幅低于贷款余额。

有分析人士认为,不少上市公司通过股权质押放大杠杆,给做空机构创造了条件,任何一个环节出现问题,都容易引发踩踏风险。

值得注意的是,辉山乳业还是沪港通、深港通的双重标的。自2014年底入选港股通股票名单后,辉山乳业获得南下资金的持续买入。据港交所数据,截至3月23日,内地资金通过沪港通、深港通下港股通合计持有辉山乳业96591.70万股,占公司总股本的7.16%,股价的暴跌令南下资金“很受伤”。

否认造假挪用 间接回应浑水质疑

3月28日早间,辉山乳业发布公告,承认存在多家银行还款延迟、执行董事葛坤失联等情况,并表示公司审计委员会已发起对集团财务状况的内部审查以确定集团的流动性情况。

与此同时,对于市场传言“中国银行(3.660, 0.00, 0.00%)对公司进行公开审计并发现集团公司制造大量造假单据且公司控股股东杨凯挪用集团人民币30亿元投资中国沈阳的房地产”,辉山乳业公告断然否认曾批准制作任何造假单据,并不认为有挪用的情况。

除了高达300亿港元市值“不翼而飞”,辉山乳业受到关注的另一个重要原因,是成为沽空机构浑水的目标。

2016年12月浑水公司先后两次发布针对辉山乳业的沽空报告。报告指责公司通过虚假宣称“苜蓿草全部自供”来夸大利润,部分牧场涉嫌资本支出欺诈,实际控制人可能挪用上市公司至少1.5亿元资产等,并直斥其股票价值“接近于零”。

辉山乳业的上述公告相当于间接回应了浑水的质疑。

辉山乳业危局的真相尚待一步步揭开。而对于以海外上市中国公司为目标的浑水公司而言,辉山乳业只是其众多案例中的一个。

过去近七年间,东方纸业、绿诺国际、中国高速频道、多元环球水务、嘉汉林业、分众传媒(11.950, 0.13, 1.10%)等多家在香港或美国上市的中概股曾遭遇浑水公司狙击,且绝大多数都出现了股价大幅下跌的情形。

其中,东方纸业被指夸大2008年收入近27倍,股价累计跌幅一度高达39%。截至目前,涉嫌财务造假的绿诺科技和中国高速频道已退市,被指在IPO招股书中作假的多元环球水务也被纽交所摘牌。

有机构总结了浑水对中概股的调查方法,包括查阅资料、调查关联方、公司实地调研、调查供应商、调研客户、倾听竞争对手、请教行业专家等,并在此基础上对公司价值进行重估。而在被浑水盯上的海外上市中国企业中,设立壳公司、拟假合同、开假发票、虚增资产和利润,财务造假几成“通病”。

在浑水公司的主页上,有这样一段话发人深省:“中国人有一句谚语‘浑水摸鱼’。换句话说,不透明度创造了赚钱的机会。”

存严重“硬伤” 中概股屡遭沽空机构狙击

在多位业内人士看来,辉山乳业事件暴露出部分上市企业存在严重“硬伤”。

港交所首席经济学家巴曙松在博鳌论坛接受关于辉山乳业事件的现场提问时,援引巴菲特的话说“厨房里的蟑螂绝对不止一只”。“出现这样的情况,一定之前有蛛丝马迹。这只你看到了,之前肯定还出现过几只蟑螂。”巴曙松说。

原凯石益正资产管理有限公司研究总监仇彦英认为,辉山乳业及诸多中概股遭沽空机构狙击事件,暴露出部分海外上市中国企业治理混乱、诚信缺失的“硬伤”。

值得注意的是,相似的情况在A股上市公司群体中也层出不穷——为获取上市资格或高位套现进行财务造假,包括虚增资产、营收和利润;夸大业务规模,虚构项目、合同、发票;控股股东或实际控制人视上市公司为“提款机”,肆意侵占、挪用。

多位业内专家呼吁,辉山乳业事件值得A股反思。特别是在IPO提速、中概股回归脚步渐进的背景下,监管层更应引以为戒,强化对信息披露、关联交易等行为的监管力度,敦促上市公司诚信守法、完善治理。