阿里员工炒港股年赚1000万?点这里,你也可以成为下一个TA!【详情】

一群人的狂欢,不及大股东的狂欢。

刚上市两日的林洋转债(125.370, 4.82, 4.00%),就被公司控股股东及其一致行动人大肆减持,两日累计减持300万张林洋转债。两位大股东在林洋转债上市两日,便合计净赚近7000万。

自可转债的申购方式改为信用申购后,吸引了众多普通投资者参与申购,原本以机构投资者为主的可转债市场,散户大军正在急速涌入。零成本申购中签后盈利金额在100-300元之间,这确实与大股东配售后减持盈利情况无法相比。

除了林洋转债,信用申购下的第一只可转债——雨虹转债(117.950, -0.23, -0.19%)上市后也“享受”了同样待遇:两位大股东在雨虹转债上市的6个交易日内,合计净赚7061.92万元。

林洋转债上市两日遭大股东抛售

今日晚间,林洋能源(10.700, -0.36, -3.25%)发布了《控股股东及其一致行动人减持公司可转换公司债券的提示性公告》,意味着刚刚上市两日的林洋转债便遭到林洋能源控股股东及其一致行动人的抛售。

11月13日,林洋转债正式上市交易,开盘因涨幅超过20%,复牌后又因涨幅超过30%,遭上交所两次临停,上市首日交易时间不足6分钟,这是两年来第一只“秒停”的转债。今日林洋转债又大涨4%,报收125.37元。

上涨行情并未打消大股东的减持意愿。林洋能源控股股东及其一致行动人连续两日减持林洋转债,公告显示:

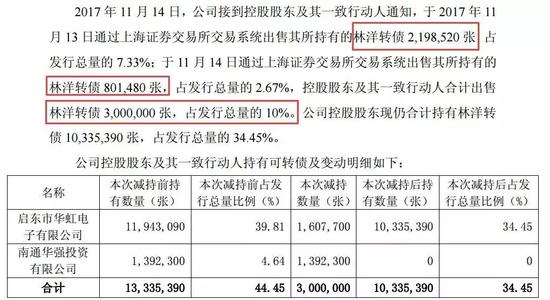

11月13日通过上海证券交易所交易系统出售其所持有的林洋转债2198520张,占发行总量的7.33%;于11月14日通过上海证券交易所交易系统出售其所持有的林洋转债801480张,占发行总量的2.67%,控股股东及其一致行动人合计出售林洋转债3000,000张,占发行总量的10%。公司控股股东现仍合计持有林洋转债10335390张,占发行总量的34.45%。

以两日林洋转债均价计算,两位大股合计净赚6905.06元。此外,公司控股股东启东市华虹电子有限公司目前仍持有林洋转10335390张,以今日林洋转债收盘价格125.37元计算,控股股东账面仍浮盈2.62亿元。

可转债面临股东无风险套利

信用申购下,林洋转债并不是第一只被控股股东减持的可转债。

作为信用申购下的第一只可转债——雨虹转债赚足了市场眼球。10月20日,雨虹转债正式上市交易,当日价格基本维持在120元上方,基本符合市场预期。但是,在上市的7个交易日内,东方雨虹(38.500, -0.62, -1.58%)大股东连发两份减持可转债公告。

以减持期间雨虹转债的加权均价计算,两位大股东在雨虹转债上市的6个交易日内,净赚7061.92万元:控股股东李卫国净赚6680.61万元,一致行动人李兴国净赚381.31万元。

经过两次减持,东方雨虹的控股股东李卫国仍持有1947630张可转债,若以今日(11月13日)雨虹转债的收盘价118.179元计算,账面仍浮盈3540.6万元。与前述减持盈利相加,李卫国大赚1.02亿元。

可转债或将面临同样减持命运

一位华东地区券商投行人士表示,大股东减持可转债属于正常操作,老股东之所有拥有配售权,是因为发行可转债存在稀释股权的风险,必须对老股东优先配售。在可转债市场火热之时,选择出售部分或全部高估的可转债属于正常的市场行为。

不过,也有市场人士反对,大股东的减持操作,几乎等同于无风险套利。原本是为上市公司提供融资的一种手段,如今却成了大股东无风险套利的平台。可转债最终会不会转成股权并不确定,若不转换成股票,大股东也不存在股权稀释的风险。

截至目前,新规下已有9只可转债实施了网上申购,而7家公司发布了《公开发行可转换公司债券发行结果公告》,从公告中可以发现,可转债原本就是原股东的盛宴。

据券商中国记者统计,7只可转债中,原股东配售比例超过80%的共有4只,分别是小康转债、金禾转债、雨虹转债、隆基转债,配售比例为89.30%、89.06%、85.50%、83.93%。

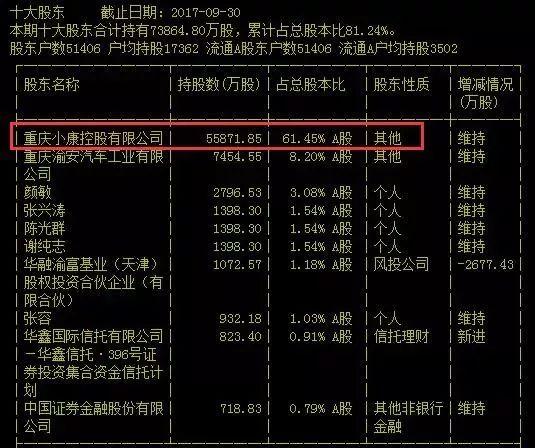

以配售比例最高的小康转债为例,三季报数据显示,其控股股东重庆小康控股有限公司持有61.45%小康股份(24.330, 0.51, 2.14%),也就是说,该控股股东几乎可以获赔61.45%小康转债,而小康转债共计发行15亿可转债,即控股股东可以获赔9.2亿元的小康转债。若以可转债20%的收益率计算,该控股股东盈利金额高达1.84亿元。

第10只可转债申购来了

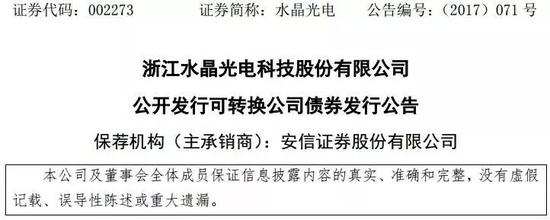

今日晚间,水晶光电(29.710, -1.19, -3.85%)发布了《公开发行可转换公司债券发行公告》,意味信用申购下的第10只可转债申购来了。

申购日期为本周五(11月17日):

详细申购信息如下:

值得注意的是,水晶转债在深市发行,深市的一个重要申购规则,被很多投资者忽视了:深市可转债,同一投资者可以多账户申购。

对于融资融券的信用账户来说,深市的信用账户与普通交易账户是独立的,也就是说股东账户和信用账户都可以进行可转债申购。因此,如果你有三个深市股东账户,加上你的信用账户,四个账户可以同时申购深市可转债,那中签概率将会大大提升。