标题:倍特期货:油脂和粕类市场寻求暗夜曙光

7月初以来,由于美国农业部超预期上调大豆(4619, 88.00, 1.94%)种植面积,新年度供应压力激增,豆系价格纷纷大幅下挫。本已疲弱不堪的油脂在此利空的冲击下,跌势更为惨烈。截止到9月2日,美国豆油(5960, 76.00, 1.29%)指数跌幅达到25%,国内油脂虽然因前期进口倒挂而相对抗跌,在此轮下跌中,文华油脂板块的整体下跌幅度仍然超过15%。创出2009年以来的新低。

现货市场同样凄风苦雨,延续两年的暴跌到此再向下急挫,三大油脂品种,豆油、棕榈油(5200, 18.00, 0.35%)、菜籽(4295, 3.00, 0.07%)油全国现货的平均报价均继续下探,其中豆油和菜籽油跌破2008年金融危机冲击中的低点。整个市场完全被悲观情绪左右,令人唏嘘不已。

在此,我们已经无意再回首这段岁月,过去的交给历史,当下和未来才拥有可以把握的价值。于是,我们想讨论的是:油脂是继续慢慢无边的跌势,还是振奋精神,在暗夜之中寻求曙光?!需要提及的是这是一个充满冒险精神的探索。

首先,我们需要解读当前豆系市场的逻辑,然后在资金结构上寻求细节证据,最后在策略上小心设计。

逻辑

时间从6月30日推进到8月12日,当期美国农业部月度供需报告发布。在种植面积调增和作物生产优良率保持创记录高位水平的背景下,报告继续呈现偏空特征,没有意外。但其后美盘豆系的走势却进入非常纠结的状态。大豆指数重心缓缓下移,豆粕(2934, 28.00, 0.96%)则开始横盘,期间反弹欲望跃跃欲试,豆油则再上演败局,截止9月2日,跌幅接近10%。

单纯从油脂的走势看,似乎继续处于我们前期所判定的空头无解状态,但在解读这份供需报告之后,我们却能够发现美盘豆系目前的逻辑,期间就包含着打开油脂困局的线索。分析如下:

解读美国农业部报告中美国豆油的部分,我们注意到两点,第一是美国豆油下一年度(2014/15)出口为21亿磅,较2013/14年度的17亿磅增加4亿磅,增幅为23.5%,快于产量增幅7.5个百分点;第二是美国豆油重新调整2013/14年度的出口,从17亿磅增加到18.5亿磅。注意美国豆油出口的调增是在年度产量毫无变数(仅增0.27%)的基础之上的。这是不是很有意思?!

接下来,需要解读这种调整的逻辑和指向。

第一个调整:很明显,美国豆油出口的年度增加建立在一个基础之上,即豆油对棕榈油价差的收缩,将吸引更多的需求从棕榈油转向到豆油。那么这里面有两个问题,第一个:是预期豆油和棕榈油的价差继续收缩,以争取需求?第二是目前的价差水平已经可以实现这一点?这是一个根本性的问题,还好,第二个调整清楚问答了这一点。

第二个调整:就是2013/14美国豆油出口调增了8.8%。在2013/14作物年度即将结束的时候,这是一个异常的调整,它清楚指明了一点:豆油获得了更多的出口需求。即:目前的价差水平已经可以实现这一点。

再进一步,也即是说棕榈油对豆油的负面牵引将削弱。(这是最核心的一步推导,有些冒险,在一定程度上也无法完全脱离)说实话,下一年度,棕榈油的增产幅度还远远不及豆类。再进一步,既然如此,豆油将归于大豆(美国大豆)的导向,在未来的过程中,豆油将不会对大豆表现出独立性或者分离性。这是一个根本的问题!也预示着:美豆如果在某一个价位筑底,则豆油也必然如此。

棕榈油和豆油的关系必须摆脱互为因果,否则,油脂将是一个死循环,即棕榈油下跌成为豆油下跌的理由,而豆油的下跌又成为棕榈油下跌的理由,由此循环往复。这一点,需要有所认识。

但有投资者会问:既然如此,为何在8月12日,马来棕榈油指数仍和美盘豆油表现出高度的一致性,两者在节奏和幅度上仍高度契合呢?实话实话,这也是困扰我们的一个问题。初步的解释为:目前是油脂上较为特殊的一个时期,简单的来说,就是马来棕榈油的出口受到重大削弱,实则是中国买家的“弃船”行为所致,即政府对棕榈油进口融资的行为加强监管,使得部分买家的资金链紧张所致。而这种带有资金链断裂暗示的市场行为,对任一市场的冲击都是巨大的。

结构细节

从上一部分的逻辑推导,现在的问题转移到:美豆将在什么价位触底?回答这个问题又是一次冒险。

从美豆指数在8月12日以后的表现看,先是在1050一线反复,而后价格缓缓下移,目前在1030一线再次进行盘整。整体盘感是在反弹中有心无力,更是对下跌的于心不忍。

有心无力,是因为目前美豆丰产前景非常清晰,尚未出现任何削弱的迹象,这一点,从美国农业部每周公布的大豆生长优良率可见一斑,截止8月31日,美国大豆生长优良率升至72%,再创历史新高。而于心不忍,则是短期内市场累积的跌幅已经够大,(6月30日以来,美豆跌幅为20.4%),同时另两个主要农作物玉米(2374, 11.00, 0.47%)、小麦均已经触及2014年美国农业法案中设定的价格损失保障价位(玉米 3.7美元/蒲式耳,小麦5.5美元/蒲式耳),大豆相应出现抗跌心态。

进一步,我们注意CFTC公布的持仓数据,更能发现一些细节性问题。

大豆方面:截止8月26日,基金持有净空头寸为为9712,和过去5周水平保持一致。商业持有净多头寸为91303手,相对过去5周增加12000手。而过去一直不太受到关注的非报告头寸持有净空82000手,较过去5周增加8000手。也即是说,目前市场做空的动力主要来自非报告头寸,这是一个非常奇怪的现象,在市场主要参与者均按兵不动,谨慎观望的时刻,价格推动力竟来自于次要参与者,难怪走势是如此的晦涩。进一步,基金在方向选择上的不作为,也是暗示市场实际情况的复杂性,远远不及基本面显示的那么清晰和自然,很显然,就是因为价格下行对利空因素的消化已经完成了绝大程度。

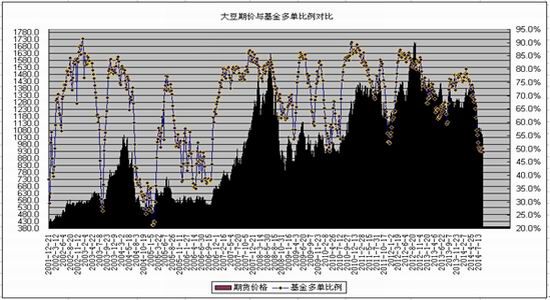

图一:美国大豆基金持仓

数据来源:成都倍特期货

豆油方面:豆油方面的数据相较大豆而言,甚至表现出明显乐观的一面。截止8月26日,基金持有净多头寸为为18800,过去5周以来增加7000手。商业持有净空头寸为15600手,相对过去5周增加7000手。非报告头寸持有净空2400手,过去5周几无波动。和市场走势对比,这又是一个非常奇怪的现象,我们都知道,基金是价格运行的核心推手,过去5周,美国豆油下跌了10%,而基金竟然逆市增持多单!

这是一个在历史上未曾出现的情况,那么,是不是说美国农业部的8月报告中暗示的逻辑已经被解读?还是绝对价位的低迷,基金不会基于对一个很小的运行空间预期而剧烈的调整头寸?

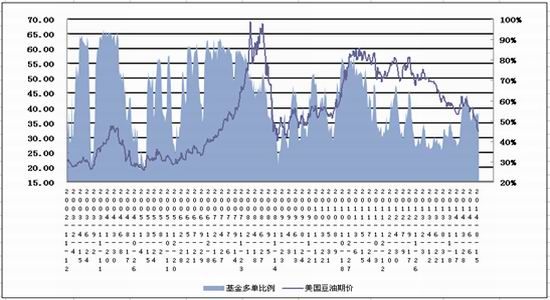

图二:美国豆油基金持仓

数据来源:成都倍特期货

这种问题,我们或许只能在行情未来的演化中寻求答案,但是,此刻,我们不能不察,也不能不有足够的警惕。

补充豆粕部分

成本的核算

CBOT大豆价格在1050、1000、950、900下以现在的油价推算粕应在多少钱

| CBOT大豆价格 | CNF大豆价格 | DCE油价 | 油厂加工等费用 | 豆粕价格 |

| 1050 | 3674 | 6207 | 180 | 3393 |

| 1000 | 3499 | 5911 | 180 | 3243 |

| 950 | 3325 | 5616 | 180 | 3093 |

| 900 | 3150 | 5320 | 180 | 2942 |

| 备注:按20%的含油率和77%的产粕率。假设油厂压榨不亏损。 | ||||

假设一种极端的情况,美豆在1000美分之下后,豆油抗跌

| CBOT大豆价格 | CNF大豆价格 | DCE油价 | 油厂加工等费用 | 豆粕价格 |

| 1050 | 3674 | 6207 | 180 | 3393 |

| 1000 | 3499 | 5911 | 180 | 3243 |

| 950 | 3325 | 5911* | 180 | 3016* |

| 900 | 3150 | 5911* | 180 | 2789* |

| 备注:按20%的含油率和77%的产粕率。假设油厂压榨不亏损。 | ||||

推导和表象

好了,上文分析了那么多,我们看到美豆在跌破1050后事实上已经陷入了纠结,基本面的压力使得弱势延续,但核心推手的观望又使得下行过程踌躇不已。价格在缓缓下移中,似乎在等待新的指示,这个应该是美农9月的报告。

那么我们如何来预判这份报告呢?由于种植优良率一直保持高位,预示美豆的丰产压力仍在增加,所以报告继续维持利空的基调,这个应该不意外。但大家都清楚的是:信息本身不重要,其引发的市场反应才是最关键的。要回答这个问题,我们就应该去看8月12日之后市场发生了些什么?这一点就足够明确,即此阶段美豆始终是在缓缓下行,而压制价格的核心要素即为作物增产。很明显,即便9月报告继续保持利空,市场也并无新意。那么,即是说,9月报告即便利空,对市场的冲击效应也非常有限。

接下来,进一步,既然市场对此有充足的预见性,也有心理准备,甚至在提前消化,那么我们假设美农报告对大豆产量的不同调整,会引发的市场反应如下:

假设:

1、 产量调高2%或以上,则价格仍受到进一步压力,会再次缓缓阴跌;

2、 产量调高0%~2%,则市场对利空的消化完成,价格横向整理,或小幅反弹;

3、 产量不调整,或调减,则前期的下挫过度,期价中幅或大幅反弹。

其中2、3项假设,都会成为美盘豆系触底的逻辑!主要说明的是:美豆触底成立的表象是:第一是技术上的收复,即中阳反吞吃美豆在8月12日走出的中阴。

如此,油脂才能最终获得拯救。

策略

油脂部分

在基本面仍然为空头左右时,对底部的讨论是令人着迷,也是极端困难的,基于此,我们也尽力求证,尽力寻求可控的交易策略。

从国内当前油脂的走势看,已经显示出抗跌性,豆油1501合约在8月25日的阳线带有明显的底部推出意图,这是一个走稳信号。

我们认为:目前的策略为,可以在豆油1501合约5900一线建立1/5左右的仓位。而后等待美农9月月度报告指引。

如果,出现假设1,那么市场将继续下滑,此刻多单离场,等待新的信号;

出现假设2、3,而油脂的底部形态成立的有效性将急升,可等待美豆指数推高至1070上方后,寻求提升多头仓位。此刻,豆油1501价位应对应在6120略下一线。

粕类部分

粕类的总体策略和油脂一致的,因未见美盘豆系价格体系中,粕类和油脂有分离性。但细节上,则注意国内粕类在本轮下跌后有领先美盘的节奏。而从国内压榨成本推算也可知,事实上,1505豆粕已经达到美豆在900美分时的价位。(基于油粕同幅度测算)。

而若我们考虑,油脂完全抗跌,而粕类单独下挫,那么此类极端情况,豆粕1505也指向于2800一线。

那么对于有实际需求的企业,即便面对最极端的情况,也可以通过在2780~2900区间均衡建仓,以2840的均价建立50%的仓位。

接下来,我们要注意油厂对于远期粕类报价上给予的升贴水,如果油厂远期报价的升水提高,则表明远期采购走好,或油厂迫于成本压力,而再次挺价。此刻,企业需要等待美豆某一关键技术位后,再次寻求加仓时机。(对于此策略,我们现在暂时不能预见,需要实时跟进)

情况和逻辑就是如此。不管怎么样,至少我们争取在无解的困境中寻求第一缕阳光。

本文不涉及对任何资金要素、国内政策独立性的解读,因无法把握。

倍特期货 李攀峰

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。