标题:2014年美国期货市场监管执法分析

案件数量略有下降,但对于违规行为的处罚愈加严厉

A2014年CFTC监管执法概况

2014年,美国期货市场保持迅猛发展的势头,根据相关数据显示,芝加哥商业交易所集团(CME Group)2014年度总成交量为34.4亿手,较上一年度增加约9%,其中期货和期权类产品交易量显著增加。针对美国日益活跃的期货市场,2014年CFTC的监管执法部门重点调查和起诉了影响力较大的几起案件,包括市场操纵、虚假报告、侵占客户资金、洗售等,监管对象既包括世界著名的金融机构,也包括对无辜民众进行上百万美元欺诈的庞氏骗局的操纵者。

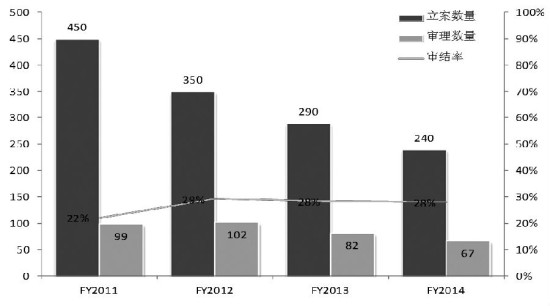

根据CFTC2014年工作年报,其执法部门在2014年共审理67起违法案件,并对超过240起违规行为立案调查。由于监管权下放和内部机构的改革,案件数量从近四年来看整体呈略微下降态势,但案件审结率(审理数量/立案数量)基本维持在28%,说明办案效率并未明显降低。审理完成的67起案件多为之前积累的情节相对复杂的案件,最终取得成功的解决方式,包括庭外和解、法庭简易程序以及开庭判决等。

图为2011—2014年CFTC查处案件数量

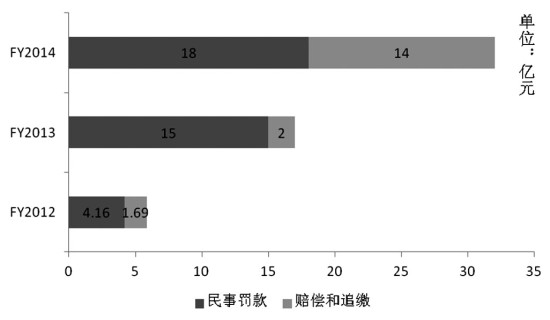

尽管查审案件数量略有下降,CFTC对于违规行为的处罚毫不手软,甚至愈加严厉。CFTC近三年罚款金额明显呈阶梯状上升,2014财年罚款金额达到了空前的32.7亿美元,为历年处罚之最,其罚金已达到CFTC当年运行经费的8倍以上,分别达到2013年的近两倍和2012年的5.7倍。这同时意味着CFTC近两年的罚款总额已达到50亿美元,大于前十个财年的罚款总额。其中,民事罚款18亿美元,占比55%;赔偿投资者损失和追缴的罚款总额超过14亿美元。由此可见,CFTC对于违规行为不断采取更为严厉的监管措施,其监管力度不断加大。CFTC加强事中、事后监管不但未对市场繁荣产生负面影响,反而促进了交易日趋活跃并保持稳定发展。

B加大金融衍生品市场操纵案件调查和处罚力度

2014年,CFTC执法部门重点查处领域为金融衍生品市场的市场操纵案件、通过虚假报撤单等程序化交易方式操纵市场行为以及场外市场交易监管的落实。

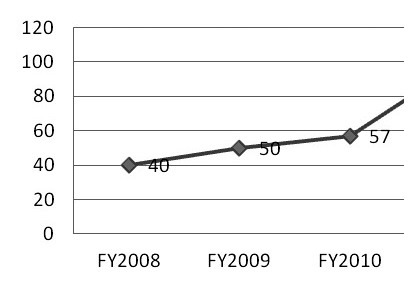

图为2008―2010年CFTC案件处理数量

近年来,针对金融产品的操纵行为越来越引起市场的关注。从操纵内容来看,从利率、汇率到各种基准指数的操纵无所不含。从操纵主体来看,全球各大主要银行和投资机构均有涉及。而监管机构一方面加大了此类案件的处罚力度,和解或处罚金额屡创新高;另一方面加强了跨境监管合作,联手打击此类市场操纵行为。

金融机构联手操纵利率掉期基准指数ISDAFIX

2014年9月,美国阿拉斯加电气养老金(The Alaska Electrical Pension Fund)向曼哈顿联邦法庭提出诉讼巴克莱银行、美国银行、花旗集团等13家银行,称它们相互勾结涉嫌操纵ISDAFIX基准,以图在衍生品市场获利。

ISDAFIX是全球利率掉期市场最重要的基准利率,被用作利率衍生品及其他金融工具的参考利率,CME和CBOT也采用它作为其掉期合约的结算价。ISDAFIX通过各大银行每日清晨向银行间货币经纪公司毅联汇业(ICAP)报出不同货币利率互换的报价来形成。

随着伦敦Libor操纵案的曝光,一些证据显示,ISDAFIX利率指数可能也已受到操纵,CFTC于是开始彻查此案。调查显示,上述13家银行在2009至2013年期间,曾使用网络聊天室和其他私密交流手段,涉嫌人为设定ISDAFIX基准。目前此案仍在调查中。

外汇市场操纵达成近15亿美元和解

2014年11月,瑞银集团、汇丰银行、花旗银行、摩根大通和苏格兰皇家银行五家涉嫌操纵汇率的金融机构最终在操纵汇率问题上达成和解,需要交纳金额高达34亿美元的巨额罚单,其中CFTC罚款金额为14.75亿美元,英国金融行为监察局(FCA)罚款19.25亿美元。

监管机构在经历了长达一年时间的调查之后认定上述五大银行在全球外汇交易市场试图操纵外汇基准汇率WM/Reuters。该基准汇率为基金管理者提供标准化的汇率指数,以此来计算每日的资产净值,一些全球主要的股票和债券指数供应商均把WM/Reuters汇率纳入其中作为计算因子,因此很小的汇率波动,都可以影响大约3.6万亿美元追踪各类指数的基金投资价值,从养老基金到结构性理财存款账户均受影响。

外汇交易员操纵汇率的手段主要为成立诸多即时通讯群,共享其客户下单指令信息,以便统一协调操纵汇率,使其向着对自己有利的方向发展。

各国监管机构针对各市场操纵行为的调查态度坚决,行动一致,2013年8月,英国金融行为监察局启动对巴克莱外汇交易人员的调查,联合瑞士、美国等国金融监管部门,对十多家全球大型投资银行展开汇率操纵调查,要求之后包括美国司法部以及纽约金融服务局等监管机构就陆续介入汇率市场操纵调查。

继续查处Libor基准利率操纵案

CFTC继续调查某些银行和经纪商是否操纵、试图操纵或错误报告了包括Libor在内的全球基准利率。

迄今为止,CFTC已经审理了五起此类案件,对巴克莱银行、瑞银集团、苏格兰皇家银行、拉博银行和ICAP处以合计18亿美元的罚款。这些调查是同其他国内和包括英国金融服务管理局、日本金融厅和荷兰国家银行等国外的监管机构合作完成的。

C重点查处通过虚假报撤单试图操纵市场行为

Eric Moncada及其自营公司BES Capital LLC(BES)和Serdika LLC(Serdika)被纽约联邦法庭认定其在多个交易日内,在极短时间内通过大额频繁报撤单的方式试图操纵CBOT小麦期货合约。法庭判定其支付156万美元罚金,并禁止其一年内在CBOT任何期货合约交易。此事件显示了金融监管机构加大市场监管力度,防止出现市场滥用的决心。

其操作手法为通过短时间内发布大量欺骗性的交易指令(大额频繁报单),试图造成市场流动性增强的假象。然后在交易达成前或少量交易后迅速撤单,拉抬或打压合约价格,诱导其他客户下单交易,在其他客户跟随挂单后,在优势价位反向操作,达到盈利目的。

无独有偶,CME近日也就类似的违规行为对交易员做出了处罚。2014年11月28日,CME宣布对交易员Igor Oystacher处以15万美元的罚款,并禁止后者于接下来的一个月内在CME旗下的任何市场进行交易。原因是该交易员在2010年12月至2011年7月期间,多次在纽约商业交易所(NYMEX)的原油衍生品市场进行不以实际成交为目的的报单和撤单;并于2011年5月至6月期间对纽约商品交易所(COMEX)的黄金、白银和铜合约进行同样操作。

CME禁止频繁报撤行为,主要因为这可用于操纵市场价格。

D行使场外交易监管权

Hunter Wise是一家主要做场外交易的金属交易商,CFTC认定其四家关联公司及其持有人涉嫌欺诈性地虚假披露相关贵金属交易,从而导致上百万美元的客户资产损失,法庭要求其除支付受损客户赔偿金5260万美元外,同时支付法律规定罚金上限—5540万美元。法庭认为Hunter Wise商品有限公司及其两大主要所有者涉嫌故意欺骗3200余名客户,Hunter Wise公司90%以上的客户有亏损。早些时候,法庭判决被告交易违反了《多德-弗兰克法案》的新条款:要求此类交易必须在场内进行。投资者享有得知他们的钱被投向哪里的权利。在这起案件中,投资者认为被告在进行贵金属投资,实则进行非法场外交易。

同时,这一诉讼是CFTC在《多德-弗兰克法案》下行使新职权——场外交易监管权的一个重要例子。2010年7月公布的《多德-弗兰克法案》正式架构起金融衍生品市场监管改革框架,将场外衍生品纳入监管,要求将所有的标准化场外金融衍生品交易引入接受监管的交易所或透明化电子交易平台,并通过中央对手方(CCP)进行集中清算。同时明确监管职能,增强透明度,规定金融衍生品场外交易必须接受CFTC和SEC的双重监管。

E对我国期货监管工作的启示

2014年新“国九条”颁布后,我国期货行业进入了快速发展时期。随着多项重要政策陆续推出,我国期货市场在市场规模、产品创新、法规制度等方面取得了新成就。但同时,期货市场的违法违规行为逐渐增多,市场监管执法面临挑战。下面通过借鉴美国期货市场监管执法工作特点和重点,结合我国期货发展的情况,提出几点建议。

加强制度研究,探索监管执法行政和解新模式

从CFTC案件处理结果来看,对大部分涉嫌市场操纵类案件最终采取了行政和解的执法模式,兼顾了监管机构行政执法和投资者损失赔偿两方面的需要。一方面监管机构在执法过程中可以按照法律规定的条件与程序,通过与案件当事人协商达成和解,使其主动交出不当所得;另一方面,可将该资金直接用于补偿投资者所受损失,有利于保护投资者尤其是中小投资者的合法权益。

在目前期货市场案件情况复杂、查办案件所需时间较长、监管资源有限的情况下,通过监管和解可以有效防止监管资源分配不均或过于集中的困境,提高监管效率、起到良好的监管效果。2014年,中国证监会[微博]创新监管方法,探索建立证券期货领域行政和解制度,草拟了试点方案,开展行政和解试点。这一举措是我国资本市场执法实践的重要创新,也必将推动我国证券期货市场的违法违规行为查处。

弥补投资者损失,提高投资者赔偿效率

从CFTC历年罚金结构来看,用于投资者赔偿的比例逐年增加,从2012年的30%逐渐提高到2014年的44%。除民事罚款外,采取直接对投资者赔偿损失的方式,既可以起到监管威慑的效果,又对市场起到安抚作用,更易获得投资者的理解和支持。

我国期货市场探索建立投资者保护基金,目的是保护在风险事件中亏损的投资者。而在违规交易中,对投资者损失赔偿方面还处于空白地带。我国证券期货市场需要探索完善赔偿制度,设计相关保险计划,实现对处于弱势群体的中小投资者的保护。

加大对金融机构市场操纵等行为打击力度

在CFTC近几年查处的金融衍生品市场操纵案件中,操纵主体皆为巴克莱银行、德意志银行、摩根大通、花旗、高盛等全球闻名的各大主要银行和投资机构。这些大型金融机构作为市场主要参与者,在活跃市场、推动市场发展的同时,不乏背地里相互勾结,利用信息不对称及其优势地位进行操纵的恶劣行径,给市场带来重大负面影响。

新“国九条”发布以后,我国期货市场快速发展。基金、资管等机构投资者大量进入期货市场,在提高市场影响力和流动性的同时也带来了新的监管要求。对于此类市场主体,我们更应加强事中事后监管,防范其利用优势地位分仓,倒仓,操纵市场,破坏市场公正性。