标题:长江期货:保价减产来袭 金属有望止跌

金属价格经历惨痛下跌,国内自有矿冶炼企业多数已经出现亏损,抱团 取暖势行动开始。尽管经济换挡,下游需求低迷也是金属价格走低暂时没法改善,限产保价、政府收储都主要收紧供应端,能够缓解有色国内有色金属的供需矛盾,有利于帮助价格止跌。但是,反弹的高度暂不能给予过高期望,毕竟企业减产也是边走边看的事。

一、 11 月全军覆没的板块

告别传统的银十, 11 月有色板块全军覆没,上演了铝价跌完铅锌锡镍一起跌的惨烈局面,此前坚挺的铜也加入了暴跌大军中。

图 1 :上期所铜镍锡近月价格走势(元 / 吨)

资料来源: wind 长江期货

有色板块成了 11 月商品市场的重灾区,沪铝(10370, 10.00, 0.10%)已经创下历史低点, LME 镍价直逼历史地位。

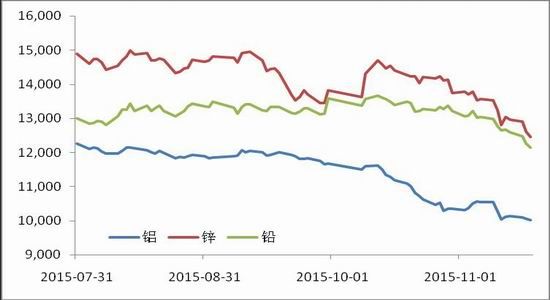

图 2 :上期所铝铅锌近月价格走势(元 / 吨)

资料来源: wind 长江期货

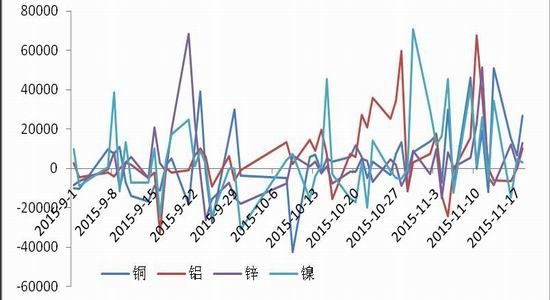

从跟踪期货市场各金属指数的仓位变动看, 10 月铝市增仓最为明显,主力做空意愿较为明显,10 月铝价遭遇重创。 11 月金属市场增仓主要集中在铜、镍、锌等,较为集中的增仓作用下,这些品种明显下跌,显示了市场看空情绪浓郁。

图 3 :上期所部分金属的日增减仓

资料来源:长江期货

当前全球经济增长速度并不比 2008 年金融危机时差,但多数大宗商品价格是已经直逼甚至打破当时的低点,屡创新低的金属价格将何去何从?危机后的产业无节制扩张,供应的高速输出与消费的逐步放缓形成鲜明的差异,供需失衡是压制金属价格根本原因。价格下跌倒逼产能出清,这过程如果顺利,才有可能看到金属止跌反弹。

二、加工费高企,冶炼厂停产意愿不高

有色品种冶炼成本中原料作价方式存在差异,这影响着冶炼企业的亏损程度。铜、铅、锌精矿作价方式多采取:金属期货价格-加工费用。冶炼厂多采用期货锁定金属价格,最终确保获得冶炼加工费用。当加工费用能够覆盖生产运营成本,冶炼厂就没有停产意愿。

加工费是反映矿石供需的指标之一,当矿石供应宽松,矿产商愿意提高加工费用激励冶炼商加工,反之则压低加工费用。

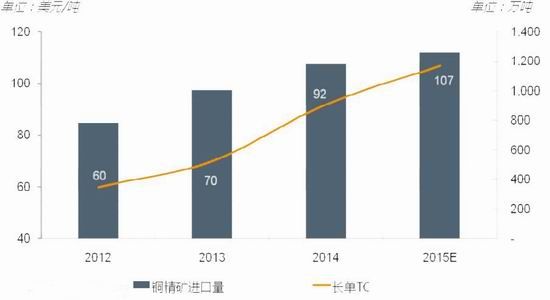

图 4 :铜精矿长单 TC 和进口量

资料来源: SMM 长江期货

2012 至 2015 年国内冶炼厂与国外矿业巨头签订的逐步走高,从 2015 亚洲铜会议反馈信息 看,矿石巨头和大型冶炼企业对于长期铜(34950, 100.00, 0.29%)价坚定看好,这个判断可能会影响到矿石端产能的收缩,预计 2016 年铜精矿 TC 费用依旧维持高位。基本能够覆盖生产运营成本的加工费用支撑下,冶炼企业维持生产的动力很足,换而言之,矿产商更直接的承受着金属价格下跌带来的伤痛。

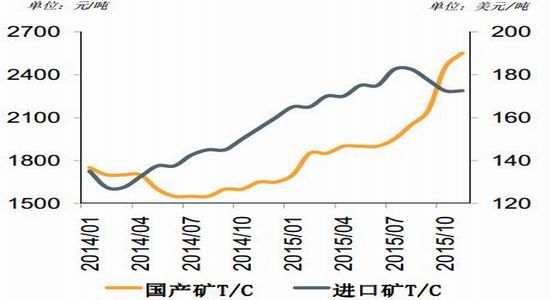

图 5 :锌精矿 TC 费用

资料来源: wind 长江期货

铅锌冶炼企业同样依靠相对较高的加工费用维持着正常的生产,尽管精炼铅、锌价(12615,55.00, 0.44%)格沙石俱下,最为难受的还是矿石供应商。因此,更需要关注的是矿产商的减产动态。

图 6 : 2015 铅精矿加工费用攀升

资料来源: SMM 长江期货

铝和镍的原料定价也按金属价格百分比定价,即原料成本伴随金属价格浮动。这两种金属中另外一个成本组成是电力成本,电力成本相对稳定,除非配置自备电厂。目前,铝、镍价格跌幅较大,即便在压缩了原料成本,自备电成本后,冶炼企业也变得无利可图,这两个品种我们更为关注冶炼企业减产的动向。

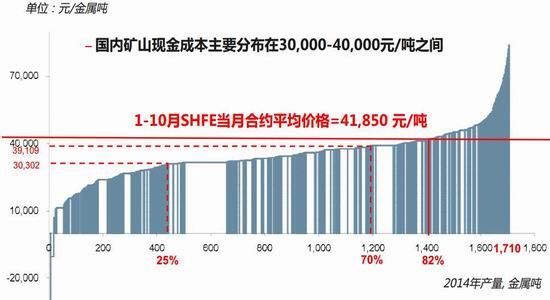

三、矿山关停的底线何在

金属价格下跌倒逼产业链各环节压缩成本,倒逼上游矿石原料收缩,在消费基本持平的前提 下,金属价格有望获得企稳甚至反弹的机会。当前价格作用下,上游原料端产能控制情况如何?SMM 测算数据看,国内矿山现金成本分布在 3w-4w 元 / 吨,若铜价跌至 3w/ 吨则国内 75% 的铜矿出现现金流亏损,届时会出现较大面积的减产。今年铜价连续下跌,国内云南、四川、安徽等地区小型矿山停产减产较多,但国际矿山目前关停的动力并不显著。

图 7 :国内铜进口现金成本

资料来源: SMM 长江期货

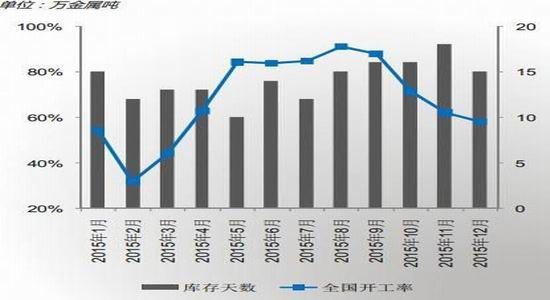

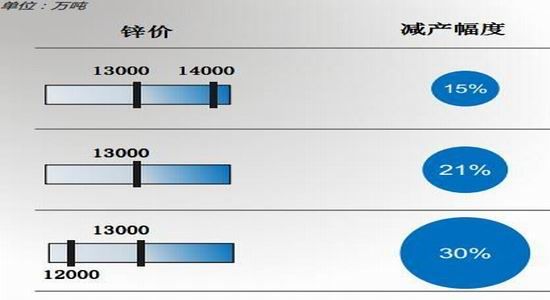

今年我国锌精矿供给增速减少,但进口增速减少。随着锌价走低,国内锌矿减产幅度有所增加,但总体来看,锌矿内外供给保持宽松。

图 8 :中国锌矿开企开工率和库存

图 9 :中国锌矿减产幅度

资料来源: SMM 长江期货

全球最大锌生产商嘉能可在 2015 年 10 月 9 号宣布减产锌精矿 50 万金属吨 / 年,加上年底以世纪矿为代表的老矿山闭坑,预计 2016 年矿产量减少 58 万金属吨 。 同时,国外新建预计贡献26 万金属吨, 2015 年中国新建 1536 万吨 / 原矿处理量, 2016 年贡献增量 30 万金属吨。总体看来,全球锌精矿并未出现明显降低,未来矿石供应宽松,特别是国内补给明显。

图 10 : 2008-2016 年全球锌精矿供需平衡预测

资料来源: ILZSG 长江期货

尽管铝价跌破万元后,行业内不亏损的产能寥寥,但减产的规模仍未明显扩大。截至 11 月底, 2015 年中国电解铝累计减产 402.45 万吨,其中 7 月份以后累计 270.65 万吨;截至 2015年 11 月底,中国电解铝总产能 3860.8 万吨,开工产能 3063.65 万吨,开工率 79.35% 。

图 11 :国内电解铝完全成本

资料来源:百川资讯 长江期货

从最新反馈的消息看,铝厂减产的意愿并不强烈,市场传言国家考虑对铝锭进行收储,量约100 万吨。 100 万吨是国内月度产量的 50% ,另外,国内目前 5 地现货库存 90 余万吨,如果真收储还是能缓解供需矛盾的。但是,收储也只是治标不治本,短期刺激,长期没什么利好可言、铝厂不减产,收储或将为空头提供更有利的沽空点罢了。

中国主要锌冶炼商 11.20 发布倡议书,计划减少 2016 年精锌产量 50 万吨,联合减产规模接近国内精锌年产量的 10% ,短期内将会对国内锌价有明显支撑。 27 日晚间中国镍生产企业发布联合倡议书,提出 “ 不参与低价竞销,同时计划减产 ” 。今年 12 月计划减产 1.5 万吨镍金属量, 2016 年计划削减镍金属产量不少于 20% 。无独有偶,包括江西铜业、铜陵有色在内的九大铜企,已就2016 年将精炼铜减产逾 20 万吨的初步计划达成协议,这一减产幅度相当于今年总产量的约 5% ,绝对量不大,但由于国内铜冶炼企业集中度较高,需警惕减产力度扩大。

金属价格经历惨痛下跌,国内自有矿冶炼企业多数已经出现亏损,抱团取暖势行动开始。尽管经济换挡,下游需求低迷也是金属价格走低暂时没法改善,限产保价、政府收储都主要收紧供应端,能够缓解有色国内有色金属的供需矛盾,有利于帮助价格止跌。但是,反弹的高度暂不能给予过高期望,毕竟企业减产也是边走边看的事。

长江期货 覃静