【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

稳坐美元“跷跷板” 有色“牛”戏待续

中国证券报

□本报记者 张利静

大类资产中有许多“跷跷板”组合,美元与大宗商品就是其一。

开年以来,原油、黄金、有色金属等资产在美元走弱的背景下纷纷走强。不过,近日美元低位反弹令大宗商品再度承压,有色板块走弱。许多分析师认为,美元长期走强概率较小,有色金属板块今年颇具配置价值。

有色资产配置热情高涨

2月2日以来,美元企稳反弹,有色金属走弱。截至昨日,美元指数交投于89.6一线;国内有色金属期货全线回落,截至昨日收盘,沪铅(19080, -195.00, -1.01%)领跌。

分析人士指出,近期美元弱势是支撑大宗商品强势的关键因素。不过,由于上周五晚间公布的美国1月非农就业数据及薪资增速表现超预期,美元指数低位企稳,大宗商品承压下行,有色金属板块也跟随指数走势大幅波动。

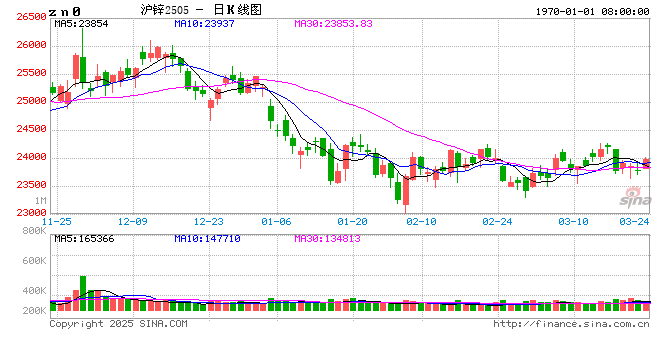

另据统计,2017年12月12日有色金属本轮上涨以来,国内有色期货指数已累计上涨5.7%,其中以沪锌表现最为强势,沪锌主力同期涨幅约7.6%。

但值得注意的是,近期A股有色金属标的却拾阶而上,上周五中江西铜业、驰宏锌锗、豫光金铅等相关标的股票纷纷收出涨停,本周虽然有所调整,但股票价格重心已经上移。

近日,多家有色金属行业上市公司发布2017年年报预告,形势一片大好。其中,江西铜业公告,2017年度业绩预增逾1倍;中金岭南预告,预计2017年归属于上市公司股东的净利润同比增长超两倍,因受益铅锌价(26270, -280.00, -1.05%)格上涨;云铝股份称,预计2017年归属于上市公司股东净利润同比增长约488%,主要受益铝产品价格回升;西部矿业预告,预计公司2017年全年净利润同比增长160%,主要盈利产品为铜精矿、锌精矿和铅精矿。

“目前来看,一季度金属价格普遍处在较高位置,企业盈利持续上升,市场对上游资源股板块的偏好在上升,上周五周期股的强势表现,进一步反映了市场对于上游资源股的整体偏好程度较高,有色板块中铜、金、钴、锗是近期可以重点关注的板块。”中信证券分析师敖翀指出。

方正证券分析师韩振国分析,全球经济回暖,美元持续走弱继续给有色金属品种提供了较好的外围环境;全球货币政策收紧和利率水平开始抬升,从另一个角度也反映出经济的内生复苏与增长进入到一个新的阶段,周期配置开始引发资金关注。

需持续关注美元“指挥棒”

对于今年有色金属期货走势,多位接受中国证券报记者采访的分析人士认为,这离不开对美元走势的探讨。在2018年,美元将从宏观层面对大宗商品带来重要影响。

南华期货研究所宏观经济研究中心高级总监张一伟告诉中国证券报记者,美元与大宗商品价格是一种跷跷板关系。美元走弱,在一定程度上会刺激大宗商品价格走高。

自去年年初以来,美元指数跌幅超过13%,而一些大宗商品价格却不断创出新高。

“从相关性来看,美元走势对贵金属影响最大,因为贵金属中的黄金有着相当的货币属性,因此,过去一年金价涨幅接近10%。其他大宗商品,除了受美元走势的影响之外,其自身还受到供需矛盾和其他因素的影响。”张一伟解释。

从这一角度来看,美元走势会否止跌反弹,将是未来有色金属强势能否延续的重要判断依据。

就此,上海证券分析师屠骏分析,加息预期的波动不会改变美元中期弱势。中长期的美元走势由美国和其他发达经济体的周期差所主导,而不是由美国一国决定。据此,美元已步入弱势长周期,这不是短期加息次数波动能改变的。

“预计2018年美元指数运行中枢在88左右。主要原因有两点。一是美国和其他发达经济体复苏的周期差在缩窄。二是美国和其他主要经济体在货币政策方面的预期差正在逐步修正。”屠骏认为。

不过,也有分析人士认为,美元走弱、大宗商品走强的反向逻辑未必长期适用。在有色金属板块,由于产业链与国外密切相关,其与美元相关度也较黑色及部分农产品更高;但从近些年的实际变化来看,随着资本管制的延续,通过内外盘套利和贸易上进出口的项目监管加强,内外盘联动的实现机制受阻。

“至少需要明确的是,未来不仅要观察美元与商品的反向逻辑,更要观察人民币与商品的反向逻辑。”中粮期货研究院总监柳瑾认为。

部分品种或上演迭创新高大戏

从投资机会来看,屠骏表示,在当前“复苏”为主导逻辑的温和通胀期,从美林时钟来看大宗商品是比较理想的配置选择,黄金与工业金属都将有所受益,而以海外定价为主的铜、锌、锡等有色金属将更为受益。

张一伟认为,中国经济转型升级深化以及供给侧结构性改革推进的背景下,有色、能化与部分农产品可能会有更好的投资机会。“有色金属中,在供需矛盾仍不能得到有效化解的情况下,锌、镍、铅可能仍会上演迭创新高的大戏。”

“工业金属方面,重点关注锌行业,我们测算全球精炼锌供需在2018年仍有21万吨的供应短缺。精炼锌价格仍将持续在高位,但锌矿供需开始缓解,加工费可能出现低位回升,冶炼利润改善将相应提升锌冶炼企业的表现。继续关注锡板块,半导体行业的发展提升了焊锡需求,供应由于成本问题,有收紧的倾向,有持续跟踪的价值。全年持续看好铝行业,铝行业重点关注持续低迷的价格对于上游供应的影响,当前电解铝行业和氧化铝行业受到低价、政策的双重挤压,但供应方面何时反映到社会库存上,是影响铝价和铝行业运行的关键一点。”韩振国分析。

分析人士指出,仍有一些风险因素不容忽视,全球经济复苏换挡过程中存在不确定性因素,若发达国家核心通胀和加息节奏明显快于预期,则可能引发金融市场的宏观调整。此外,春节过后,意大利大选将为欧洲政治经济增加变数,美元弱势周期的界限因此也将波动。

责任编辑:张瑶