标题:股指期货推出时机仍需等待

关于股指期货“准备就绪、即将推出”的声音喧嚣了近两年,千万股民翘首以待近两年。在两年的时间里,市场演绎了一波又一波“股指期货”行情。然而股指期货仍像待嫁的新娘,犹抱琵琶半遮面。最近,证监会副主席范幅春在第五届上海衍生品论坛上表示,股指期货经过两年的精心筹备,各项工作基本已经就绪。此言论被市场解读为是股指期货“即将推出”的信号,当日上午大盘阴跌,然而在范副主席的讲话过后,股指期货“概念股”狂飙,其他个股一呼百应,收盘时上证指数大涨近100点。在本人看来,市场对管理层的“旨意”存在误读,即使股指期货本身准备已经“就绪”,因与股指期货相配套的交易制度尚未完全完善,其推出时机尚未成熟,市场仍需等待。

“大小非”问题尚未解决

广大市场投资者甚或管理层可能没有想到,时隔两年,“大小非”会对市场发生这么重大的影响,甚至成为当前股市发展的第一重大问题。三年前开始的“股改”催生了轰轰烈烈的超级大牛市,股权分置问题的解决促进了证券市场制度和上市公司治理结构的改善,极度低迷的投资者信心得到空前的提高。然而当股改进入下半场,当初的制度性缺陷使“大小非”犹如“洪水猛兽”,股改的后遗症全面爆发,当初享受了股改盛宴的投资者现在开始为股改买单。

针对限售股解禁对市场造成的压力,中国证监会于4月20日发布《上市公司解除限售存量股份转让指导意见》,规定今后凡持有解除限售存量股份的股东预计未来一个月内公开出售解除限售存量股份数量超过该公司股份总数1%的,应当通过证券交易所大宗交易系统转让所持股份。然而此举被很多市场人士认为非解决“大小非”解禁的实质性举措,因市场存在很多规避证监会规定的“地下通道”,即使通过了大宗交易,接盘的机构最终还是要拿到市场上出售的。若无新的举措,限售股对市场的压力将持续存在。

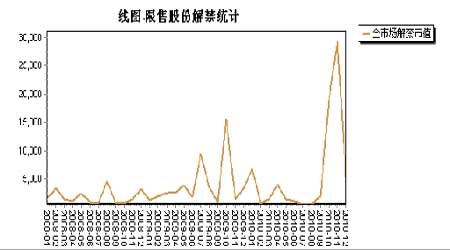

据统计,在2008年,将有15.83%的大小非进入解禁流通,其中大小非的比例各为50%左右。在2009年,将有38.62%的大小非进入解禁流通,其中大小非的比例分别为80%和20%左右。2010年,将有45.55%的大小非进入解禁流通,其中大小非的比例分别为95%和5%左右。届时每个月的解禁限售股将远远不是现在的几百个亿可比(见图一)。

图一 2008—2010年限售股市值统计(单位:亿元)

从图中可以看到,相对于2009年以后的解禁市值,当前每个月的解禁市值只是九牛一毛。虽然解禁股真正被抛售的比例很小,但绝对值仍将是天文数字。股指期货是资金和筹码的对决,我们难以想象,如果“大小非”的问题尚未解决,推出股指期货会发生什么样的后果。

融资融券尚未推出

所谓融资融券,是指交易者可以通过向证券公司(以抵押的形式)融得资金或者股票,对个股进行做空或者做多。融资融券不是推出股指期货的必要条件,目前世界上有37个国家和地区推出了股指期货,其中有18个国家和地区在推出时没有做空机制,比例接近一半,推出股指期货后市场效力并没有收到都大的影响。问题在于我国有自己的“特殊国情”。由于“大小非”问题尚未解决,对于拥有大量筹码的“大非”“小非”们来说,融资尤其是融券显得无关紧要。然而由于融券机制的缺位,普通投资者只能进行买现货卖空股指的正向套利,要想反向期现套利几乎不能进行。这种套利机制上的不对称,将可能导致股指期货长期被低估。有了融券功能后,普通投资者也可以进行“卖出现货、买入期货”的反向套利,这种双向套利机制将更有助于股指期货发挥其定价功能,也有助于普通投资者取得对等的市场地位。

“T+O”现货交易制度尚未实行

股指期货推出后必然实行“T+0”交易制度,而目前的股票市场仍然实行“T+1”交易制度。这使得在期现套利交易中,因现货头寸当日不能对冲,导致套利成本增加甚至套利失效。对于实力雄厚的大机构、大客户来说,由于资金雄厚,筹码众多,“T+0”或者“T+1”对他们并没有很大的影响,但是对于广大中小投资者来说,由于当日买入股票并不能卖出,其风险不能有效对冲。以前的市场规律是“大鱼吃小鱼”,今后则可能变成“大鱼吃小鱼”加“快鱼吃慢鱼”,散户可能进一步成为机构“刀俎”下的“鱼肉”。

市场心态过于投机

沪指在创6124点的高点后跌跌不休,5000点、4000点整数关口被轻松击破,上证指数最低跌至2990点低位,半年时间最大跌幅超过一半,整个市场弥漫着极度悲观的情绪。随着指数的不断下跌,市场上呼吁尽快推出股指期货的声音越来越多,一些所谓的“专家”一再鼓噪马上推出股指期货,似乎股指期货就是救命的稻草。然而无论是从理论上还是实践上来看,股指期货都是现货市场的“稳定器”和“震荡器”,而不是“救生圈”。国外的情况证明,从长期来看,股指期货对现货市场的影响是中性的,并不会改变市场运行的根本趋势。

股指期货有利于股市的健康发展,但不一定是推动股指上涨的力量。股指期货它是一把“双刃剑”,涨时助涨跌时助跌。在一个大多数人都认为股指期货是“重大利好”的市场环境下,股指期货的匆忙出台难免被人所利用,要防止从一个投机市场演化成双重投机市场。

政治因素不可忽视

我国的股市是要“讲政治”的,到目前为止还摆脱不了“政策市”的影子。管理层要为投资者负责,要为社会的稳定负责。当前奥运是我国的第一大事,股指期货推出后市场反应难料,这样一把“双刃剑”当然不能贸然推出。

1995年的327国债事件说明,政策风险是对期货市场最大的风险,一个政策可以决定让谁死让谁亡。早在去年著名证券专家韩志国先生就指出,股指期货最核心的三个条件尚未具备,即市场运行非市场化、市场发展非市场化、市场监管非市场化。4月份降低印花税之前如果已经推出了股指期货的话,想想看会有多少人上天堂,多少人下地狱?。印花税的一升一降可以从一个侧面说明,什么时候政府对股市真正“不管了”,股指期货推出的时机也就成熟了。

无可否认,我国亟待股指期货的出台,股指期货对我国股市的发展有着极为重大的意义,但在当前某些交易机制缺失、市场心态浮躁的背景下,股指期货有点骑虎难下,市场仍需等待。

海证期货 研究发展部