标题:股票的生命之操盘线:均线是水、K线是舟、这一信号是马达 看懂就是赚钱的机会!

个指标能够被投资者广泛所接受,必定有其存在的价值。或许你曾因它而懊恼,或许也会因它而兴奋,这也是每个投资者的必经之路。在A股20余年历史中,中小投资者一直是弱势群体,在没有完整的基本面分析,也没有可靠的内幕消息面前,技术分析则成为最好的保护伞。世上虽没有完美的技术,但是通过前人的总结,不断汲取经验,最终在证券市场中至少得能学习保命的方法。MACD作为众多基础指标中的一员,或有更多的使用技巧。在品味资本市场的同时,寻找适合自己的指标及用法,方能在那10%的份额中占有一席!

【移动平均线(均线)】

——使用频率最高的技术指标

均线,全称为“移动平均线”(Moving Average),英文简称为MA,该指标是以“平均成本概念”为理论基础,采用统计学中“移动平均”的原理,将一定时间周期内的股价或指数的平均值标在价格图表中连成曲线,用来显示股价或指数的历史波动情况,并以此来预测后市的趋势走向,为投资者提供操作依据。

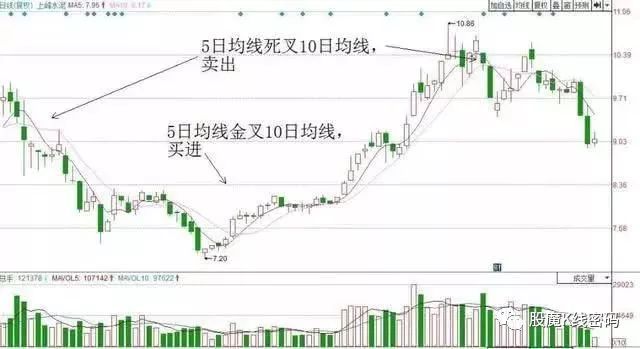

在大多数炒股软件中,均线指标与K线会同步在主图中显示,如图所示。

均线系统一般由短期均线、中期均线和长期均线等几条均线构成。不同的炒股软件给出的均线周期并不相同,如图1-1所示,炒股软件默认提供的均线为5日均线、10日均线和30日均线。

根据周期参数的长短,均线可以被分为短期均线、中期均线、长期均线。

1.短期均线

短期均线中最常用的是以5日均线和10日均线,分别代表一周或两周的平均价。短期均线揭示了市场的短期震荡,投资者可以以此做出短线买卖的依据。

2.中期均线

中期均线中最常用的是以20日、30日和60日为计算周期,20日均线代表一个月(4周)的平均股价,在中短线操作时常会被用到;30日均线和60日均线(季线)的波动更具稳定性,能指出了市场的中期波动方向,是投资者中线操作的重要依据。

3.长期均线

长期均线中最常用到是120日均线和250日均线。250日与股市的一年的开市时间相差不多,因而常被称为年线;而120日一般代表了半年的周期,因而常被称为半年线。长期均线指明了行情的长期趋势,具有相当高的稳定性。

均线形态分析

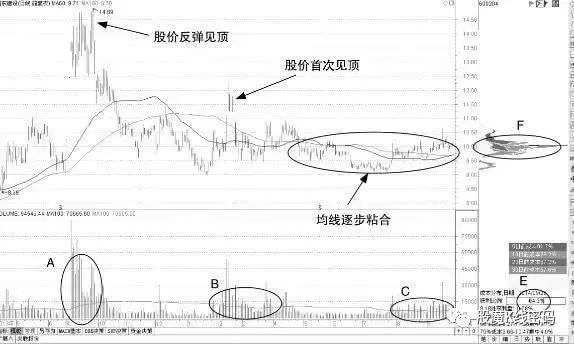

粘合形态

实战要点:如图所示,日K线图中显示,股价首次见顶以后,虽然该股也曾出现反弹的情况,但是价格上涨空间有限。空头趋势中,我们发现60日和100日均线处于粘合状态,交易机会在不断减少。

从筹码图来看,当股价横向调整的时候,图中E位置显示的筹码获利率高达64.3%,这是股价短线走强的信号。不过图中F位置的筹码峰规模较大,该股顺利突破前还需要有效放量才行。从成交量来看,图中A、B、C三个位置的成交量明显放大,但是量能整体处于萎缩状态。特别是图中C位置量能已经很小,价格处于波段空间较小的调整状态。那么这期间我们对操作机会的把握应该非常谨慎,等待真实的突破出现的时候才能考虑大量买入股票。

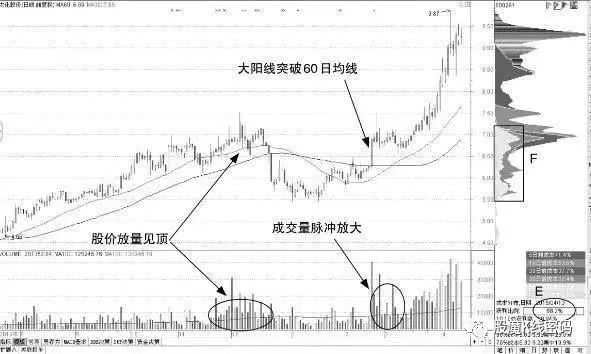

突破形态

实战要点:如图所示,日K线图中显示,当股价完成探底回升走势的时候,放量回升大阳线突破了均线,是该股看涨的重要形态。大阳线突破均线以后,30日均线向上穿越60日均线,提示我们该股即将走强的信号出现。

从成交量来看,前期该股放量回升期间,主力并未拉升股价大幅度上涨。不过经过缩量调整,成交量继续出现脉冲放大,该股轻松完成反转走势。接下来的时间里,量能稳定在100日等量线上方,表明该股活跃度较高,股价表现自然较好。从筹码图来看,当股价继续单边回升的时候,我们发现图中E位置筹码获利率为88.2%。而F位置的筹码规模不大,但是依然存在。这部分筹码是主力投资者的持仓成本区,是支撑价格持续回升的重要筹码。

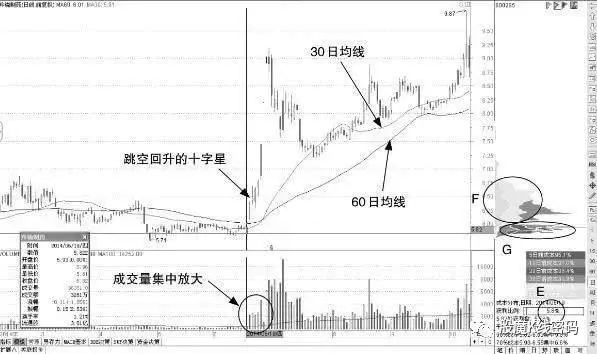

发散形态

实战要点:如图所示,日K线图中显示,当跳空十字星出现以后,该股确认了短线回升趋势。股价表现非常活跃,价格从低点快速反转的时候,我们能够发现交易机会出现在其间。从成交量来看,调整密集放量的时候,成为价格回升的重要推动因素。而60日和30日均线处于发散状态,这是我们买入股票的重要信号。回升趋势不可逆转,特别是均线发散以后,如果我们没有吃股,就很容易错过盈利机会。从筹码图来看,图中E位置显示的筹码获利率为5.8%,表明只有少数投资者获得收益。而图中F和G位置的筹码峰规模较大,我们判断价格处于刚刚放量跳空突破,这为接下来价格上涨提供了机会。

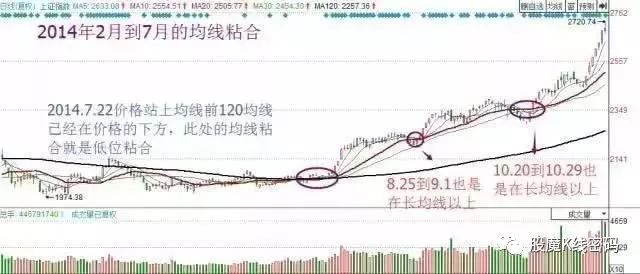

均线粘合

一、什么是均线粘合,粘合的意义是什么

1、什么是均线粘合

1)当股价走平或者在一个区域横盘震荡就会使短期均线和中期均线扭到一起,有时长期均线也会扭在一起,均线与均线的间距很小甚至有时重合。这样的现象就是均线粘合。

2)从成交量上看均线粘合的末期成交量是逐步减小的。

2、均线粘合的意义

1)均线粘合是变盘信号

股票的价格趋势分为上升趋势,下降趋势与横盘震荡(就是走平)。所以当股价走平时,未来的趋势必然被其他两种趋势所代替。所以均线粘合后一定会发散,均线粘合就是变盘的信号。

2)均线粘合是筹码的高度集中

均线是对价格的平均运算,所以均线粘合形态形成本质上筹码分布的高度集中,介入者的成本一致的表现。

所以从此推论出均线粘合是主力长期吸筹的结果,所以均线粘合越长发散后空间就越大。

上海凤凰

二、均线粘合的位置

当长期、中期、短期均线粘合的形态出现时,后市的方向选择一般会沿着中长期均线之前的运行方向继续运行。而长期均线的运行方向会告诉我们此处的均线粘合是高位还是低位。

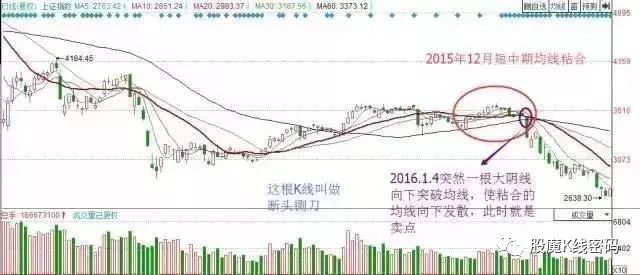

(1)高位均线粘合

如果之前的走势中,长期均线是向下运行的,则均线系统的粘合主要是由于中短期均线的反弹形成,这时候出现均线粘合,说明中短期均线已经反弹了一定高度,后市如果没有放量突破长期均线。股价中短期可能受压回落,波段走弱。

(2)低位均线粘合

如果之前的走势中,长期均线上向上运行的,则均线系统的粘合主要是由于中短期均线的回调形成,这时候出现均线粘合,说明中短线已经充分调整,在获得长期均线强支撑后将出现反弹走势,波段走强概率大

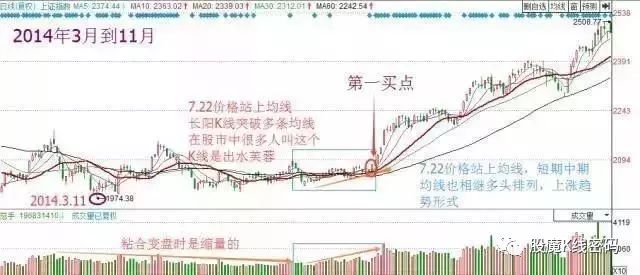

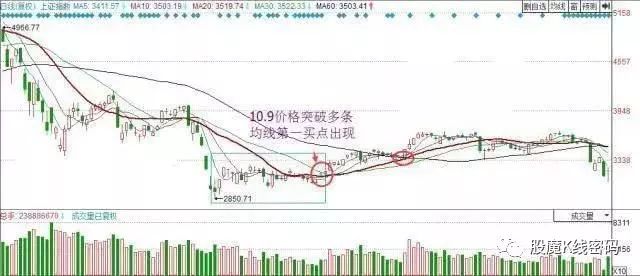

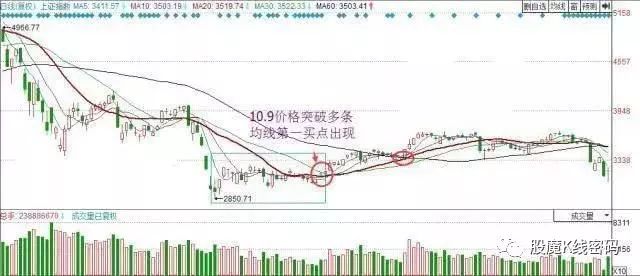

三、均线粘合的买卖点

买点

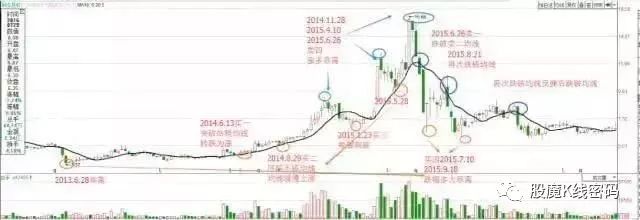

第一买点

第一买点就是均线粘合后价格第一次站上均线,从此均线开始粘合后的第一次发散。这是就是第一买点。注意是均线粘合后的第一次发散。

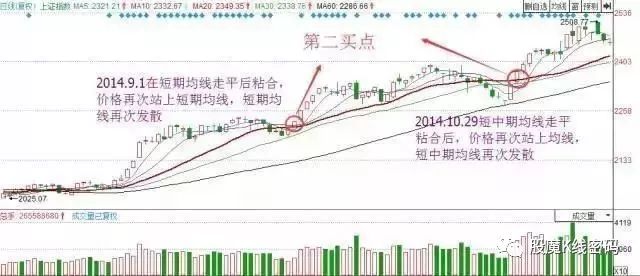

第二买点

均线粘合后第一次发散后的第一次调整,这是较短均线走平或者拐头(短期或中期均线一定有拐头也可能会出现短期均线死叉,中期均线走平。)此时遇到较长的均线时价格站上较短均线,较短均线再次发散。这是就是第二买点

卖点

卖点与买点一样反过来就是了

四、均线的总结(均线的运行规律)

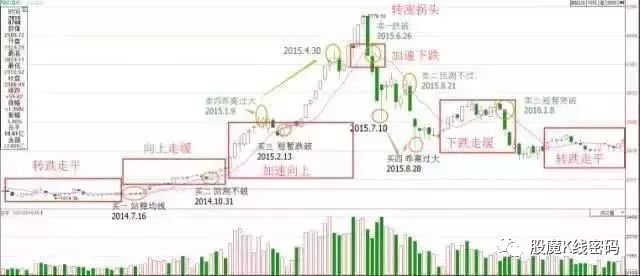

平均线的运动规律是:转跌走平—向上走缓—向上加速—再次向上走缓—转涨走平—向下走缓—向下加速—向下走缓—再次转跌走平这样永久的循环。

当转跌为平,并有向上趋势,股价从平均线下方突破平均线,并始终大致保持在移动平均线之上方,这一段是牛市;而反之,平均线转升为平,并随后下跌,股价线从平均线上方突破平均线之下方,这一段便是熊市了。

个股举例周线图10周均线

总结:

当均线走平时均线就会粘合,走平时间越长,长期均线也会粘合。

当均线开始缓慢上涨时均线就会发散,均线出现多头排列。

当均线加速上涨时均线与均线之间的间距就会增大,这是就会出现“乖离”。

当均线有加速到走平时,均线又会再次粘合。

当均线走平拐头向下时均线开始向下发散,均线就会成空头排列。

当均线向下加速时均线与均线的间距增大,出现“乖离”。

当均线向下减速走平时均线就会再次粘合。

两条均线组合的形态操作方法(一)

【均线金叉找买点】

1. 两根均线金叉买进

当5日均线从下往上交叉比其周期更长的10日均线时,称为“金叉”,反之则称之为“死叉”。从字面上就可以看出金叉能让我们挖掘金矿,死叉能让我们亏损,金叉往往助涨,死叉助跌,在实际操作中我们就可以利用均线之间的金叉和死叉来进行相应的买入和卖出操作。当出现金叉时,个股上涨的概率总是要大于下跌的概率。

如图所示,上峰水泥日K线中的两条均线分别为5日均线和10日均线,当5日均线从下方往上叉10日均线时,形成金叉,此时交易者可以买入。当5日均线从上往下叉10日均线时,形成死叉,此时可以卖出。交易者只要按照这样的金叉买、死叉卖的方法,基本上都能获得阶段性的收益。考虑到指标的滞后性,先有股价下跌才有死叉形成,因此,在股价欲形成死叉的时候就可以进行减仓操作,而不是等死叉形成之后再卖出。

均线拒绝死叉可加仓

股价波浪上行,均线也会跟随起伏变化。当股价回调的时候,5日均线靠近10日而不产生死叉,再度接着抬头往上行,说明调整结束,短线交易者可积极加仓。均线拒绝死叉是强势调整的表现,适合短线交易者介入。有些个股可能稍弱,均线死叉后又快速金叉,也说明调整结束,可以稳步加仓。

如图所示,瑞和股份的股价波浪上行,有回调,导致两根均线靠拢,就在将要死叉的时候,股价再度拉起这说明短线调整结束,是多头强势的表现。5日均线和10日均线拒绝死叉是短线加仓的机会,交易者此时应果断介入。有时候行情稍弱,回调过大,但在产生死叉后又快速产生金叉时,也说明调整结束,交易者也可进场买入股票。

在拒绝死叉的形态中,5日短周期均线可能会稍微向下跌破10日长周期均线,但只要幅度不大,该形态依然成立。

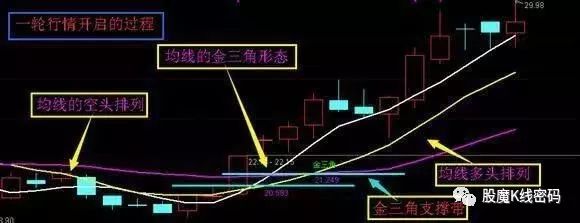

如何利用简单的均线找到大牛股,强势股呢,我想这是很多股友都想掌握的技能,其实不难,均线的金三角形态往往孕育着巨大的机会。今天就和大家聊下如何从均线的金三角形态中寻找个股机会,下面我们逐步来分析:

1.首先大家要记住股市经典战法口诀:均线是水、K线是舟、量是马达!

2.神奇均线形态之金三角形态

(1) 均线的金三角形态(价托)是均线形态的转折点,比如均线从空头排列转为多头排列,往往会有这样的过程:空头排列—金三角—多头排列—价压—空头排列,股市按照这种形态不断的循环往复,踏准均线形态的节奏才能做到顺势而为。

(2) 金三角含义:前提:短中长开始是空头排列;短期均线金叉中期均线接着金叉长期均线之后,中期均线金叉长期均线,这个三个金叉点所组成的一个封闭的三角形,就是价托 (金三角)。

(3) 金三角形成过程:(必须有的三个过程)

A. 空头排列:长期均线在上,中期在中间,短期在下方,均线的空头排列代表股价处于下跌行情中,其没有结束。(观望)

B. 价托形成:由开始的空头排列,到,短金叉中、短金叉长、中金叉长,形成封闭三角形,表示股价的跌势暂告一段落,有止跌企稳的可能。(操作期)

C. 多头排列:价托形成之后,短期均线在上,中期在中间,长期在下方,形成均线的多头排列,表示新的一轮上涨行情正式开始。(确认信号)

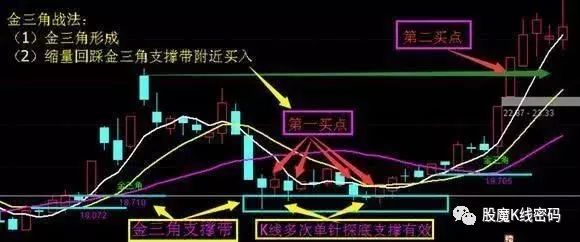

(1) 价托支撑带:价托出现之后,形成的封闭金三角的低点到高点就是金三角支撑带,又叫托辐射;对未来股价回调起到支撑作用。股价在价托支撑带之上运行持股,缩量回踩出现见底K线形态可以考虑加仓。

(2) 价托的买点:

A. 第一买点:金三角出现后,缩量回踩金三角支撑带,建底仓。

B. 第二买点:放量突破第一波反弹高点或平台压力,加仓。

3.金三角战法

(1)就是利于形成金三角之后,缩量回踩到金三角支撑的一种买入战法。以后不再追高,逢低回踩支撑位买入,更加安全可靠。

(2)首先形成金三角形态,越标准越好。

(3)当股价缩量回踩金三角支撑带附近的时候,逐步分仓买入。

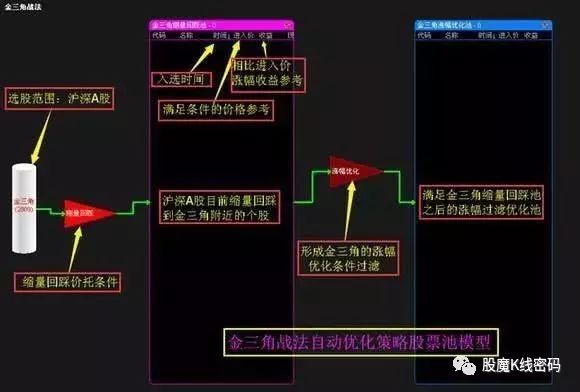

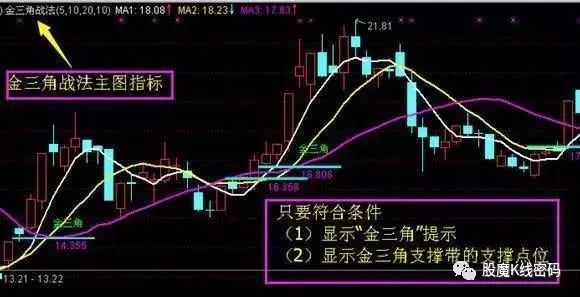

【金三角战法指标组合】

(1)金三角战法专用主图指标(按照下图编写主图指标)

(2)金三角战法专用回踩金三角支撑带选股公式(按照以下条件编写选股公式)

A.金三角支撑带选股指标:直接帮助你从2800只个股中选择缩量跌到支撑带附近的选股公式(告别一只一只翻阅的时代)。条件:

(1)要求缩量回踩金三角支撑带。

(2)要求流通股要在10亿以下。

(3)金三角时间是指:形成金三角的时间,注意,时间越短股票越强,后期回落支撑力度越大。如5表示5天内形成,属于超强。(如果是1天就是三线金叉——最强)

B.金三角涨幅选股指标:在形成金三角的过程中,涨幅越大,代表多方力度越强,未来缩量回踩金三角支撑的反弹概率就越大。

(3)设计金三角战法指标策略股票池(按照下图把选股公式设计成策略股票池)

优点:满足条件,自动进入股票池,省去不断条件选股的过程,把握及时性机会。