评论对象: cjiyou | 2023/11/24 4:04:00

评论言论:

自从 Compound 提出流动性挖矿这个概念,这个模式就一直被各个 DeFi 协议借鉴使用并作为其协议的初始流动性积累以及用户的 bootstrapping 的激励手段。但是后面这个方法吸引来的不是用户而是投机者,同时也有越来越多的项目通过提供高额 APY 的方式构建旁氏骗局。流动性挖矿热潮过后留下的是一片狼藉的代币经济,以及一地鸡毛的 DeFi 协议。好的项目被“挖提卖”,而缺失了赚钱效应的 DeFi 版块也慢慢失去了以往的热度。流动性挖矿带来流量,却没找到一条可持续发展的道路。寻找下一个规模化的、稳定的收益来源,成为 DeFi 度过寒冬迎来下一个夏天的一个重要课题。

真实收益

真实收益(Real Yield)是最近沉寂的 DeFi 版块中提出的一个新的火热概念,大概的意思就是用现金流的角度去评估一个 DeFi 项目的基本面以及可持续发展的程度。举例来说,老牌的 Uniswap 或者新兴的 GMX 等协议,由于扎实的用户基数以及费用收入,不仅在接下来的漫长熊市中可以有更大的存活机率以及发展机会,同时也会给代币的持有者提供“真实的收益”。

但是这类项目的“真实收益”大多是作为加密货币的金融交易的基础设施而存在的,即给投机者提供平台,大多数情况下是圈内的资金和用户在参与,很难有出圈或者给区块链获取下一波圈外用户的机会。总的来说,大多数这些 Real Yield 还是通过给金融的投机提供平台而产生的,来源非常单一而且和区块链市场高度相关,很难给投资者提供稳定的现金流。

现实资产(Real World Asset, RWA)

另一个概念是连接现实世界的 DeFi。它引入了一个 ** 现实资产(Real World Asset, RWA)** 的概念。通过把 RWA 代币化的方式,用 RWA 产生的现金流去给 DeFi 协议的流动性提供者以加密货币分发收益。单以借贷来说,全球借贷市场有约 7 万亿美元的市场,而目前整个 DeFi 的总锁仓仅为 650 亿美元。如今越来越多的协议以及传统的机构通过自己的尝试或者跨界的合作把现实世界和 DeFi 连接了起来。

RWA 资产代币化

就目前已有的协议来看,RWA & DeFi 的其中一个最简单的方式就是 RWA 的资产代币化。我们最熟悉的稳定币就是把美元代币化了,比如 Circle 公司发行的 USDC,就是通过抵押美元以及美元高流动性等价物,1:1 地发行等量的 USDC。当然也有其他法币的稳定币,如欧元稳定币 EUROC 等。大宗商品类的黄金也有相对规模的代币化,如 Paxos Trust 发行的 PAXG,Tether 发行 XAUt 代币,他们的代币价值都和相应数量的黄金价格绑定,而且有真实的黄金作为抵押。这些 RWA 代币把真实资产映射到了链上,从而让区块链的用户可以通过代币的形式投资 / 持有 RWA 的资产。

除了大宗商品类的代币,越来越多的协议也在尝试把生息类的 RWA 代币化。相比 TradFi,RWA & DeFi 的合作可以有如下的好处:

增加效率:区块链的 24 小时智能合约结算可以帮助传统现实资产 RWA 去掉很多中间的环节。相比之下,传统的 RWA 融资可能需要很多中间商的参与,这种多方的协同会浪费很多时间。

降低准入门槛:传统 RWA 融资中,出于对风险承受能力考虑,项目对投资者的要求是很高的。很多资产类别需要达到合格投资者(Accredited Investors)的标准才能参与投资,而且投资的金额也有限制(如中国对私募的起投金额是 100 万)。但是 DeFi 可以跨过这个鸿沟,参与者的准入条件会弹性调整。

更多元的收益:DeFi 世界可以接触到更多元的收益来源,而非单纯加密货币以及加密衍生品,同时这些收益来源有很多也是和区块链行业相关性弱的,这可以给 DeFi 带来更多的稳定性。

Centrifuge

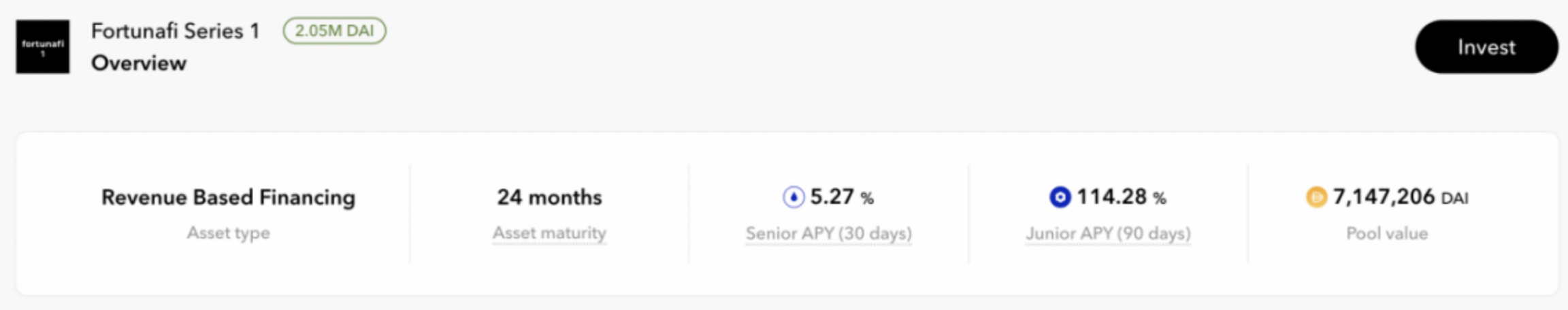

Centrifuge 在这个方面做了非常多的尝试,它把真实世界中许多贷款种类进行了代币化,其种类包括专门给 Fintech 初创公司的贷款、商业地产的贷款、商务票据和应收账款等。它对这些信用类的生息借贷产品都代币化。因为真实资产代币化牵扯到非常多的方面,从合规到现场尽职调查等流程,会涉及很多跨国的协调,所以 Centrifuge 的这些 RWA 代币化产品大多数都是和有真实项目的其他协议合作,主要提供技术以及平台方面的支持。Tinlake 是 Centrifuge 的 RWA 市场,目前 TVL $86M,里面提供了 Centrifuge 各种合作的 RWA 代币化产品。比如和 Fortunafi(https://www.fortunafi.com/)合作的 Revenue Based Financing 的代币化项目。这个项目的池子会给中小企业提供债务融资,而企业会把每月的生意收入的一定比例作为还款利息。

同时,这个债务融资的代币化也有分级,Senior 为 DROP 代币,Junior 的为 TIN 代币。概念和传统金融一样,是 Tranche 的概念,即每类代币的清偿顺序不同(如违约发生,先清偿 DROP 再还 TIN)。与之相对的是利息也不同,TIN 的利息远高于 DROP。而且在这个合作的项目中,对投资者的投资金额也有要求,DROP 要求最小投资额 5000DAI,而 TIN 需要 50000 DAI。